GPLP原创

一代耳机代工企业 如何把自己“煲”出彩?

天键股份的上市路还有哪些问题待解?

作者:橘颂

对影音电子老烧友们来说,“煲”过的耳机才有味。

新入手的耳机线材太新,磨合不够,需要“煲”上百个小时,高音才得清越,低音才得雄浑。

经过市场筛选,索尼、森海塞尔、音珀、哈曼集团等企业的电声产品着实取得了消费者的信任。在选择耳机等外设的攻略帖中,这些品牌的产品也常被拿出比较。

近日,为森海塞尔、音珀、哈曼集团等知名企业供货的天键电声股份有限公司(下称“天键股份”)也递交了招股书,拟在创业板上市。

这家耳机代工企业到底如何?

天键股份遇 “贵人”哈曼集团后强势崛起

公开资料显示,天键股份2015年4月成立,主营业务为微型电声元器件、消费类、工业和车载类电声产品、健康声学产品的研发、制造和销售。其主要产品为各类耳机产品,包括头戴式耳机(无线头戴、有线头戴)、TWS耳机、入耳式耳机(无线入耳式、有线入耳式)、对讲机配件和车载配件、声学零部件(喇叭、麦克风)等。

天键股份本次拟发行新股不超过 2906 万股,计划募集资金6亿元,将用于赣州欧翔电声产品生产扩产建设项目、天键电声研发中心升级建设项目和补充流动资金项目。

对于天键股份来说,2020年这一年注定不平凡。

2019年,天键股份营收虽然增长,但当年净利润却由1579.62万元下滑至785.46万元。而此时,哈曼集团的大单给天键股份带来了改变。

作为一家主营微型电声元器件、电声产品的企业,天键股份主要采用ODM模式进行经营,哈曼集团、森海塞尔、飞利浦等企业都是其重要客户。

哈曼集团是一家知名音响产品制造商,2017年,哈曼集团与天键股份开始了合作。起初,两者的业务规模并不大,但自2019年第四季度后,两者的业务来往愈发紧密。

2020年,天键股份对哈曼集团的销售收入占比已达到62.47%,销售额较2019年增长了超5亿元。

事实上,天键股份选择的上市标准为“最近两年净利润均为正,且累计净利润不低于人民币5000万元”。可以说,若非与哈曼集团达成合作,以天键股份2019年不足800万元的净利润而言,上市是一个遥不可及的梦。

与此同时,业绩的高速增长,给天键股份带来的不仅是达到上市标准这一桩好处,也间接解决了其面临的“五险一金”缴纳危局。

从招股书中可以看到,2020年前,天键股份未为员工缴纳“五险一金”的情况十分突出。2018年至2019年,天键股份员工的五险缴纳比例均未达到60%,公积金缴纳比例分别为18.74%、17.45%。

而到了2020年,天键股份员工的“五险一金”缴纳情况才趋于正常,提升至了90%以上。

对于天键股份而言,2019年缴纳“五险一金”会给其业绩造成较大压力。数据显示,2018年至2019年,其应补缴社保及公积金的金额分别为1073.83万元、1235.15万元,分别占其当期净利润的76.64%、283.99%。也就是说,其2019年应补缴的社保及公积金金额接近净利润的3倍。

虽然依据有关部门的回复,天键股份未因少缴受到处罚,且其实控人冯砚儒也承诺,其将无条件全额承担相关补缴、处罚的款项,但天键股份因此被监管部门采取责令整改、补缴、罚款等处罚的风险仍存。

与同行业的上市公司相比,天键股份的债务压力略显沉重。

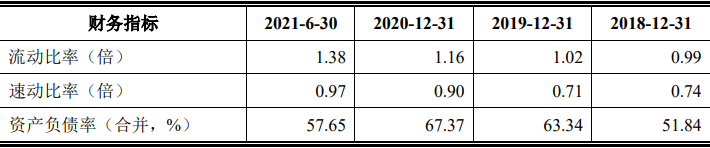

招股书显示,截至2021年6月末,天键股份的流动比率为1.38,速动比率为0.97,资产负债率为57.65%。

(来源:天键股份招股书)

虽然相较于2020年末,上述数据已有所改善,但与同行业可比公司相比,天键股份的负债情况仍不容乐观。

截至2021年6月末,同行业可比公司的流动比率均值为2.55,速动比率均值为1.66,资产负债率均值为39.38%。这表明就短期和长期偿债能力而言,天键股份均与行业平均水平存在显著差距。

而想弥补这些差距,就需要天键股份成功上市募资。

在招股书中,天键股份表示,其资产负债率较高主要是因为融资渠道、融资能力不及已上市公司。若本次发行募集资金6亿元,募集资金到位后,资产负债率将降低至33.66%,与同行业可比上市公司平均水平相近。

TWS耳机异军突起 天键股份搭上“顺风车”

作为一家在2020年才“强势”崛起的企业,天键股份在电声设备制造行业中并非先行者。歌尔股份(002241.SZ)、共达电声(002655.SZ)、国光电器(002045.SZ)、朝阳科技(002981.SZ)及佳禾智能(300793.SZ)等企业均在电声设备制造行业中有所成就。

电声设备制造业的发展与各类音响的广泛应用息息相关。而随着智能手机逐渐普及,电声行业又迎来了新的发展机遇。而这种机遇并不局限于智能手机本身,围绕智能手机而生的各类消费类电子产品,也拓宽了电声设备制造业的规模。

自2016年9月,苹果推出第一代Airpods后,TWS耳机市场便迅速成长起来。Counterpoint数据显示,全球TWS耳机年出货量由2016年的918万部增长至2020年的2.33亿部,年复合增长率达124.45%。

如天键股份这样的“新生代”电声企业也正是借着TWS耳机异军突起之势,成功“弯道超车”,追赶上了行业先头部队。

招股书显示,2019年开始,天键股份开始涉足TWS耳机业务,2019年至2021年上半年,其收入占比分别为10.68%、47.77%、30.36%,成为其主要产品之一。

更重要的是,TWS耳机,尤其是安卓系TWS耳机的市场潜力尚未完全被发掘。

数据显示,经过多年的高速发展,苹果TWS耳机基本已经步入了存量市场。2020年,苹果TWS耳机市占率下滑至31%,而据预测,2021年起市占率或进一步降至27%。

与此同时,安卓系TWS耳机正在蚕食苹果退出后的市场。

就市占率而言,即使份额下滑,苹果也依然牢牢占据着首位,小米、三星、JBL3个品牌则紧随其后。而JBL品牌就隶属于哈曼集团。

且就目前而言,TWS耳机的功能仍不完备,还有许多待添加的功能。2020年以来,许多厂商均在提升TWS耳机续航能力、连接稳定性及音质等方面做出了努力。而作为一种可穿戴设备,TWS耳机也可能如电子手环、手表一样,在不断的改进中增添新的功能。

也就是说,即使处于存量市场,天键股份也仍能依赖产品的不断更新换代,拓展出新的业绩增长点。

但对于天键股份这种ODM厂商而言,即使市场不断发展,其地位仍称不上稳如泰山,这取决于行业的特性。

耳机产品的生产链条较长,单独一家企业很难承包整条产业链。因此,对于ODM厂商而言,寻找外协厂商,补充自身生产能力就成了行业通行做法。而随着行业对外协厂商的依赖程度加深,各ODM企业的竞争力就和各自的设计、管理等能力息息相关。

正如哈曼集团能在1年之内带起天键股份一样,新的ODM企业成长起来并不像传统制造业一般费时费力。

而天键股份也在招股书中称,若未来哈曼集团的经营、采购战略发生较大变化,或其与哈曼集团的合作关系被其他供应商替代,或将对经营产生不利影响。

若想保持如今的市场地位,并更上一层楼,天键股份也许还需多下苦功夫,筑起护城河,让自身成为“难以替代”的ODM企业。

(本文仅供参考,不构成投资建议,据此操作风险自担)