快报道

A股最短的重组上市故事

瑞能半导借壳上市也黄了。

作者:少言

12月21日晚间,空港股份(600463.SH)发布终止重大资产重组及股票复牌公告称,经交易相关方商讨研究并审慎决策,决定终止瑞能半导体科技股份有限公司(下称“瑞能半导”)借壳事宜。

第二次上市梦难圆,瑞能半导到底怎么了?

最短的重组上市案:一周就终止借壳

瑞能半导是2021年A股又一起重组失败案例。

而且,令人惊讶的是,这场重组上市的筹划仅进行一周就宣告终止。

12月14日,空港股份发布筹划重大资产重组停牌的公告,拟借壳方正是瑞能半导。

空港股份发布公告称,拟通过发行股份的方式购买南昌建恩半导体产业投资中心(下称“南昌建恩”)、北京广盟半导体产业投资中心(下称“北京广盟”)、天津瑞芯半导体产业投资中心(下称“天津瑞芯”)等股东合计持有的瑞能半导的控股权或全部股权。

据公告,由于瑞能半导的股东数量较多,目前本次交易的交易对方范围尚未最终确定,南昌建恩、北京广盟、天津瑞芯合计持有瑞能半导6428.61万股股份,合计持股比例为71.43%。而与瑞能半导其他股东的股份收购意向还在洽谈中。

一周后,瑞能半导借壳方案终止。

对于谈判失败的原因,空港股份在公告中称,本次交易自筹划以来,该公司及相关各方积极推动相关工作,但未能就本次交易方案的部分核心条款达成一致意见。

而对瑞能半导来说,这是继IPO之后再次上市失败。

瑞能半导奇特的股权结构

进入资本市场的方式有两种:第一种就是通过IPO直接上市;另一种就是借壳上市。

然而瑞能半导将这两种方式都尝试过之后依旧没能够如愿。

这到底是怎么一回事?

公开资料显示,瑞能半导从事功率半导体器件的研发、生产和销售,是一家拥有芯片设计、晶圆制造、封装设计的一体化经营功率半导体企业,开发并生产功率半导体器件组合。该公司主要产品包括晶闸管和功率二极管等,广泛应用于以家电为代表的消费电子、以通信电源为代表的工业制造、新能源及汽车等领域。

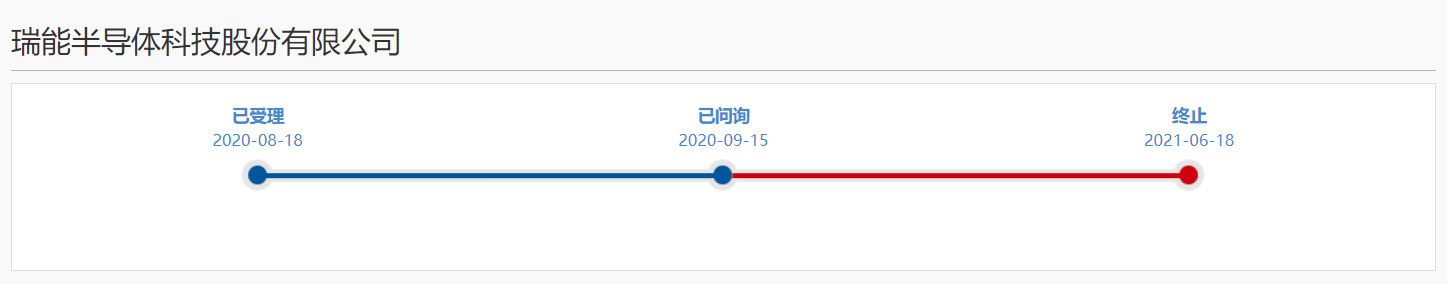

2020年8月,瑞能半导向上交所科创板提交上市申请,并且经过了三轮问询,上市临门一脚时,瑞能半导于2021年6月却撤回了上市申请。

来源:上交所官网

撤回上市申请或与瑞能半导奇特的股权结构有关。

据招股书,瑞能半导前三大股东为南昌建恩、北京广盟与天津瑞芯,即上述重组案中确定的交易股份持股方,持股比例分别为 24.29%、24.29%、22.86%,均为持股 5%以上股东且比例低于30%,被认定为瑞能半导的重要股东。

值得一提的是,上述三家股东的经营范围并不包括实业部分,而是均为私募基金。

公开资料显示,这三家私募基金的执行事务合伙人是北京建广资产管理有限公司(下称“建广资产”),因此,建广资产得以有权以私募基金名义行使71.44%的股东表决权,对瑞能半导具有重大影响,可以说是瑞能半导的间接控股股东。

然而,建广资产的两家股东建投资本和天津建平对董事会决策事宜均不具有单独控制权,所以建广资产无实际控制人,从而瑞能半导无实际控制人。

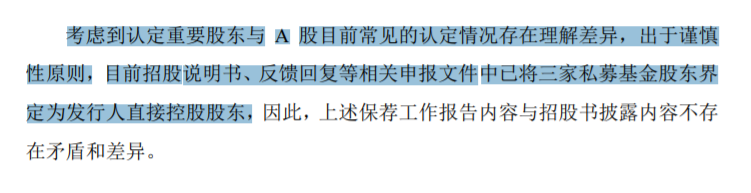

不过,在2020年6月7日的最后一轮问询中,瑞能半导体又重新界定了关系,表示考虑到认定重要股东与A股目前常见的认定情况存在理解差异,出于谨慎性原则,将三家私募基金股东从重要股东认定为直接控股股东,但IPO仍以失败告终。

来源:瑞能半导问询函回复报告

瑞能半导在招股书也提到,锁定期满后基金股东减持可能导致该公司控制权发生变更。如果控制权发生变化,且取得控制权的股东有意改变目前的治理结构以及经营模式,可能会对该公司业务发展方向和经营管理产生不利影响。

瑞能半导这种特殊的股权结构是如何形成的呢?

瑞能半导的主要业务及核心研发团队均来自收购的公司恩智浦,而在收购恩智浦双极业务之前,没有经营任何业务。

收购之前,在瑞能半导的前身瑞能有限的股权结构中,恩智浦持股49%。

2018年3月14日,恩智浦与天津瑞芯签订了《股权转让协议》,约定恩智浦将持有的瑞能有限24.00%的股权转让给天津瑞芯,转让对价为3237.34万美元。

2019年1月29日,恩智浦与上海设臻签订了《股权转让协议》,约定恩智浦将持有的瑞能有限23.81%的股权转让给上海设臻,转让对价为3845.00 万美元。至此,恩智浦退出瑞能半导。

来源:天眼查APP

此次被借壳方空港股份是什么情况呢?

公开资料显示,空港股份是国内唯一一家临空型园区类上市公司,以园区开发建设为主营业务,形成了包括土地一级开发、工业地产开发、建筑工程施工、物业租赁和管理业务在内的园区开发建设产业链。

空港股份近年的业绩一般。

财报显示,2016年至2020年,空港股份实现营收分别为7.09亿元、16.05亿元、12.66亿元、10.95亿元、11.18亿元,实现净利润分别为2814.87万元、1572.52万元、1530.62万元、-1727.15万元、907.44万元。2018年至2020年,空港股份连续3年扣非后亏损。

2020年,空港股份将所持有的土地一级开发业务实体亿兆地产80%股权转让给物流基地开发公司,这才避免连续两年净利润亏损的情况。

此次重组,空港股份同时拟向控股股东北京空港经济开发有限公司或其指定的第三方出售建筑工程施工及其他业务相关的资产、负债及人员。

只是,这次重组终止,空港股份没有完成“卖壳”,瑞能半导也未顺利借壳上市,二者未能相互成全。

瑞能半导后续的资本动向,GPLP犀牛财经将持续关注!

(本文仅供参考,不构成投资建议,据此操作风险自担)