快报道

烟台银行2季度营收净利双升 营收依赖利息收入

烟台银行2021年二季度实现营业收入11.34亿元,同比增长12.28%。

作者:禾凉

来源:GPLP犀牛财经(ID:gplpcn)

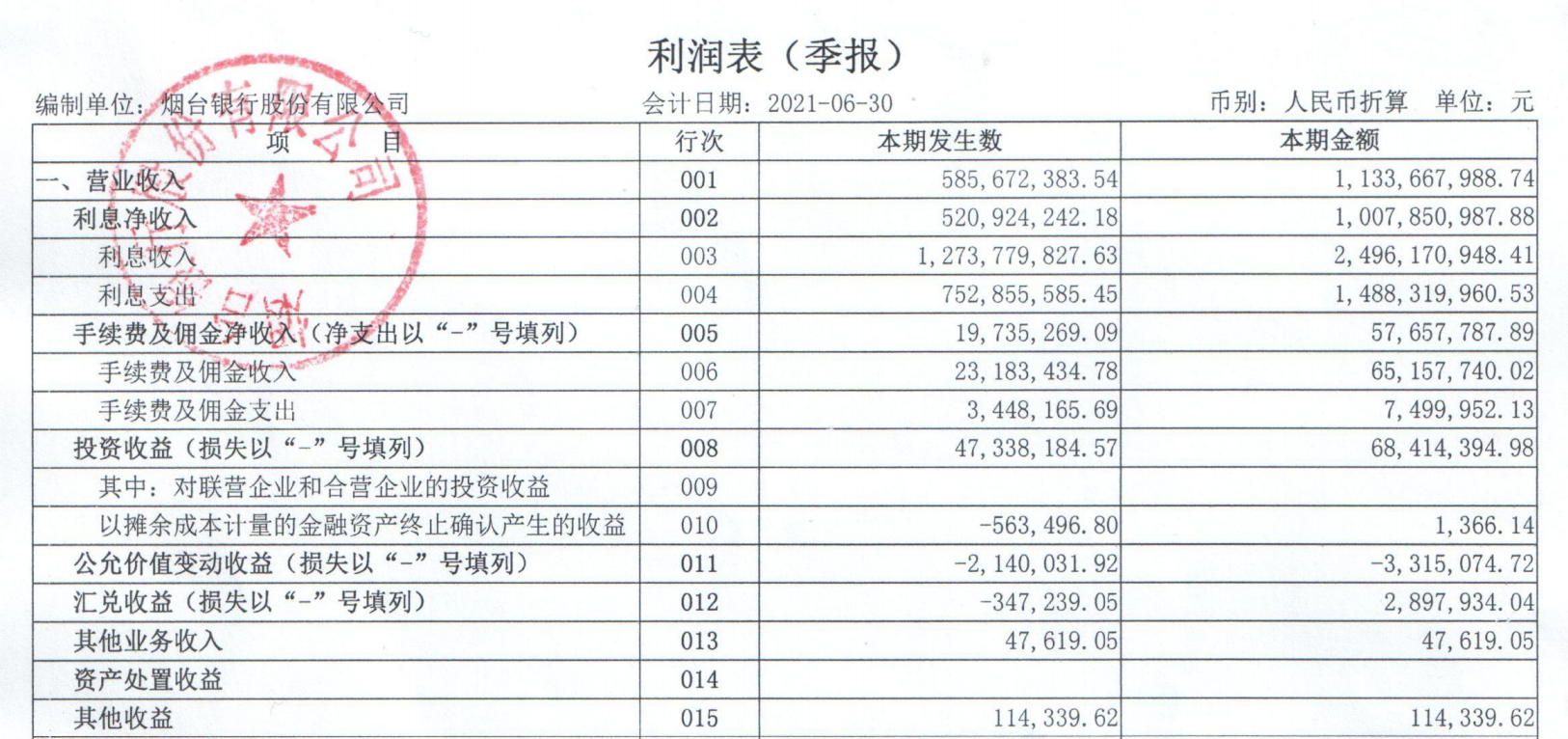

7月27日,烟台银行发布公告称,2021年二季度,该行实现营业收入11.34亿元,同比增长12.28%;实现净利润1.55亿元,同比增长13.14%。

(来源:烟台银行二季报)

据公开资料,烟台银行成立于1997年11月,注册资本为26.50亿元,于1997年11月在烟台市区12家城市信用社基础上组建成立,第一大股东为个人股,持股比例为26.83%;第二大股东为原城市信用社法人股东,持股比例为24.69%。截至2021年二季度末,该行的总资产为1236.89亿元,总负债为1156.50亿元。

烟台银行营业收入较为依赖利息净收入。2021年二季度,烟台银行的利息净收入为10.08亿元,手续费及佣金净收入为0.58亿元,投资收益为0.68亿元,占该行营业收入的比例分别为88.89%、5.11%、6.00%。

值得注意的是,2020年,烟台银行的营业收入出现了下滑。2018年至2020年,该行的营业收入分别为18.71亿元、22.78亿元、21.59亿元;净利润分别为2.05亿元、2.06亿元、2.16亿元。

那么,为何烟台银行位处经济较为发达地区,发展却后劲不足呢?究其原因,或与烟台银行高管频遭查处有关。

公开资料显示,2020年8月,烟台银行行长石学东因受贿和违法发放贷款罪等被判处有期徒刑13年6个月,并处罚金70万元。此外,该行董事长于行成、庄永辉、叶文君也因受贿等原因先后被查。

对此,金乐函数分析师廖鹤凯曾表示,烟台银行三任董事长、一任行长被查,时间跨度长,涉及问题多,影响恶劣,会造成管理层不稳,甚至风控和业务团队不稳,发展规划无法得到有力贯彻执行,业务开展迟滞,内控问题持续暴露,盈利水平弱化。

就资产质量来看,近3年烟台银行的核心一级资本充足率持续下滑,资产质量并不稳定。2018年至2020年,烟台银行的核心一级资本充足率分别为10.42%、9.30%、8.40%,资本充足率分别为13.75%、12.74%、13.47%;不良贷款率分别为3.65%、2.97%、2.41%;拨备覆盖率分别为128.24%、178.69%、178.53%。

就此,为了补充资本,烟台银行拟发行不超过30亿元的无固定期限资本债券,并按照有关规定计入其他一级资本,且该发行计划于2020年11月17日获得了山东银保监局的批复。

就风控方面,烟台银行曾因多种原因被中国银保监会“点名”,且其辖内城市商业银行(含民营银行)投诉量和城市商业银行(含民营银行)的平均每百万个人客户投诉量均高于行业可比部分中位数。

2021年6月23日,烟台银行因理财业务严重违反审慎经营规则,提供虚假的、隐瞒重要事实的资料,被烟台监管分局罚款70万元。

2021年6月21日,烟台银行奇山支行因贷后管理不到位严重违反审慎经营规则,被烟台监管分局罚款35万元。

此外,2021年第一季度,辖内城市商业银行(含民营银行)投诉量的中位数为3.5件。其中,烟台银行为4件,占比为4.08%;且城市商业银行的平均每百营业网点投诉量的中位数为4.68件,烟台银行为4.82件/百营业网点;城市商业银行(含民营银行)的平均每百万个人客户投诉量的中位数为2.74件,烟台银行为3.65件/百万个人客户。

烟台银行后续将如何发展,GPLP犀牛财经将会持续关注!

(本文仅供参考,不构成投资建议,据此操作风险自担)