快报道

超高含“宁”率,嘉实姚志鹏坐实“宁组合”最强挖掘机!

有能力率先挖掘“宁组合”股票的基金那得有多赚!

作者:牧舟

来源:GPLP犀牛财经(ID:gplpcn)

未来的风口在哪里,市场就会聚焦在哪里。而先知先觉者总会先人一步,并获得丰厚的回报。

从人见人爱、花见花开的小甜甜到逐步被嫌变成步履蹒跚的牛夫人,A股市场此类剧情正在轮番不断地上演着。这不“宁组合”似乎正在取代“茅指数”成为大家的“小甜甜”。

二季度,新能源板块成为公募基金大力增持的新宠:宁德时代、隆基股份、华友钴业、亿纬锂能等成为公募基金大手笔增持的对象;在大手笔减持的对象中,则有中国平安、美的集团、恒瑞医药、贵州茅台等。也即被业内称之为“宁组合”的新能源龙头股票成为很多基金产品的标配,而代表传统权重品种的“茅指数”则有被冷落的情况。

简单介绍一下“宁组合”:处于高成长性长赛道、景气度较高的龙头核心资产组合。围绕产业发展的先锋方向,成长性属性突出,更具时代意义,同时也富有更高的弹性。

小编查阅“宁组合”的成分股,以“新能源+半导体+医药”为主。该组合中,宁德时代市值排名第一,且具有极强的代表性,故简称组合为“宁组合”。

(“宁组合”板块和股票)

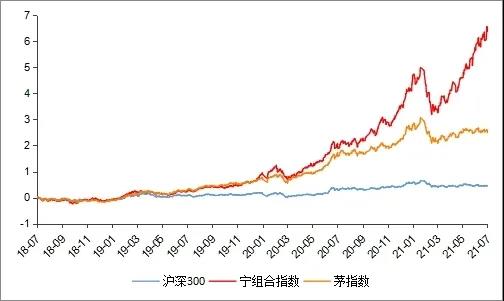

下图为“宁组合”指数、茅指数、和沪深300指数最近三年的走势图。相比“宁组合”638.52%的涨幅,涨幅为248.24%的“茅指数”真是逊色了太多!

(数据来源wind,截至2021.7.23)

而在这些基金中,有能力率先挖掘“宁组合”股票的基金那得有多赚!

就拿“组长”宁德时代举例。在二季度末被1129只基金重仓持有的宁德时代,在一季度末仅被644只基金重仓持有,一个季度几乎有500只公募基金重仓杀入宁德时代,“宁组合”成为很多公募基金的标配。而在此之前,持有宁德时代的基金非常少。

宁德时代的总股本是23.29亿股,截至二季度末,基金持有宁德时代2.63亿股,占比已超10%。

持有宁德时代得基金数量也是水涨船高,截至二季度末,宁德时代进入了1356支基金的前十大重仓股。

在众多基金中,嘉实基金成长风格总监姚志鹏在挖掘“宁组合”方面绝对是一马当先,查阅他所管理的基金季报重仓数据,宁德时代在2019年一季度末已经出现在了姚志鹏的前十大重仓股里。

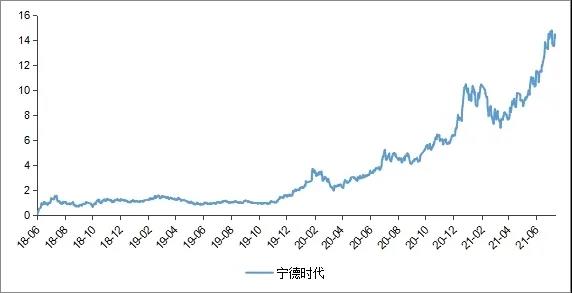

我们再来看看,宁德时代的走势:宁德时代2018年6月11日上市,2018年8月份-2019年11月份,宁德时代经历了一年多的平淡后,才迎来了不可阻挡的暴涨。

(数据截至2021.7.23)

姚志鹏自2019年一季度重仓宁德时代开始,并很快将其增持至所管基金的第一重仓股,妥妥地抓住了这波完美上涨,眼神犀利,投资精准,堪称“宁组合”最强挖掘机。宁德时代是姚志鹏发掘牛股当中的精彩一笔,也是他众多成功案例中的一例。分析姚志鹏的持仓可以发现,“宁组合”中的不少标的在较早时期便被姚志鹏挖掘。例如阳光电源初次出现在前十大重仓时间为2016年二季报,恩捷股份、汇川技术为2017年二季度,显著领先于市场。从收益率上来看,获得的收益——隆基股份收益率超300%,宁德时代收益率超500%。

小编根据提取的数据统计全市场里,满足条件的股票及偏股型基金经理重仓股情况发现:姚志鹏管理产品对宁德时代、隆基股份、阳光电源三只“宁组合”成分股,重仓时间及次数均位于市场前三水平。近一年,全市场基金前三大、前五大、前十大重仓股中出现宁德时代次数,姚志鹏管理三只产品并列全市场第一;近三年,全市场基金前三大重仓股中出现阳光能源次数,姚志鹏管理三只产品并列全市场第一;近三年,全市场基金前三大重仓股中出现隆基股份次数,嘉实环保低碳排名全市场第二。(注:对全市场基金统计口径为,现任基金经理在2019/1/1前上任;基金管理规模10亿以上;股票市值占基金净资产80%以上,非C类非量化基金。)

在姚志鹏看来,最重要的投资机会往往来自未来的经济生活,发现其中的变化,把握长期的时代趋势,找到价值能成长的公司。也正因为如此,喜欢买“新”东西的姚志鹏常常也能“先人一步”发现投资机会。姚志鹏认为,茅指数更多意味着过去,而投资本身投的是未来,“宁组合”代表未来主要产业趋势,隐含极高的预期收益率。他认为,未来一定是“宁组合”的天下,当下时间点做决策应该围绕“宁组合”去做。

姚志鹏挖掘的“宁组合”标的,近年来企业市值均实现大幅增长,至今已成为各行业一流企业,市值规模均已超千亿。

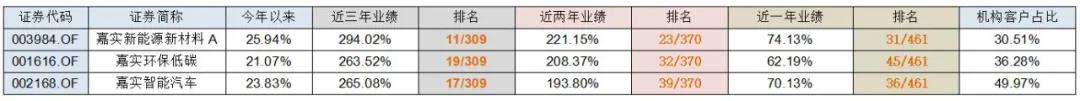

高含“宁”率和先于他人介入,成为姚志鹏在管基金优秀业绩的重要基础。所管理的嘉实新能源新材料、嘉实智能汽车、嘉实低碳环保,三年内均实现了翻倍,从近两年和近一年的业绩看,排名也是名列前茅,稳居前10%。姚志鹏管理的基金也是晨星季度榜单的常客,过去一年,嘉实新能源新材料股票A(003984)、嘉实环保低碳股票(001616)出现在晨星中国三年期基金业绩排行榜2021.06中排名第四和第十,嘉实环保低碳在晨星中国五年期基金业绩排行榜2020.12中排名普通股票型第三。同时和获得了机构客户的认可,嘉实新能源新材料机构客户占比30.51%、嘉实环保低碳机构客户占比36.28%、嘉实智能汽车机构客户占比49.97%。

在大家普遍不看好或者被无视的角落里,总是隐藏着巨大的金矿。发现这些金矿,并且敢于重仓,需要极强的敏锐嗅觉,踏实勤奋,以及强大的信仰。比起趋势的察觉,敢于在底部买入更检验一个基金经理的投资能力。

曾有同业在公开场合评价姚志鹏:“他是我们这个年龄段的基金经理里最聪明的那一批,也是最勤奋的那一批。” 一个人在变优秀之前,总是需要时间的千锤百炼。为了对企业进行了360度的全方位调研,姚志鹏用一年的时间飞出白金卡,足迹遍布40多个城市,不仅仅需要和上下游沟通,还和公司的竞争对手沟通,甚至和不看好这类公司的人沟通,思考对方看空的理由是否合理,有没有风险点被忽略。他始终坚持一定要把研究做到足够深入,再做决策,他的能力圈便是在这样的过程中逐步扩张到其他行业。

姚志鹏在做基金经理前,花了五年时间研究新能源和智能汽车。在2016年接手嘉实智能汽车时,市场并不看好新能源车板块,一方面担心前期上涨较多而后继乏力,另一方面行业景气度当时不高。在大家普遍不敢重仓的时候,姚志鹏坚信广阔的产业趋势,等熔断阴影逐步企稳,便迅速建仓提高仓位,买入新能源汽车相关资产。很快,市场便如预期一般迅速上涨,为嘉实智能汽车创造了第一波收益。

没有什么永垂不朽的事情,相信不变最终可能会败给时代。2016年年中,嘉实智能汽车的业绩已快速突进至市场中上游水平。2016年下半年,后知后觉的客户开始大举入场新能源,而姚志鹏察觉到新能源车估值较贵,可能存在回调风险。他逐步将相关标的卖出,转而大举加仓汽车上游产业链,投资包括轮胎在内的原材料,成功躲过了年末新能源车的利润回吐。并借下半年化工相关材料的强势表现超越竞争对手,获得24%的收益,令市场对这位“新新”基金经理刮目相看。