快报道

“踩雷”五洲国际的中海信托要哭了

两只产品登上了阿里司法拍卖平台的中海信托可谓着急又焦虑。

作者:禾凉

来源:GPLP犀牛财经(ID:gplpcn)

近期,两只产品登上了阿里司法拍卖平台的中海信托可谓着急又焦虑。

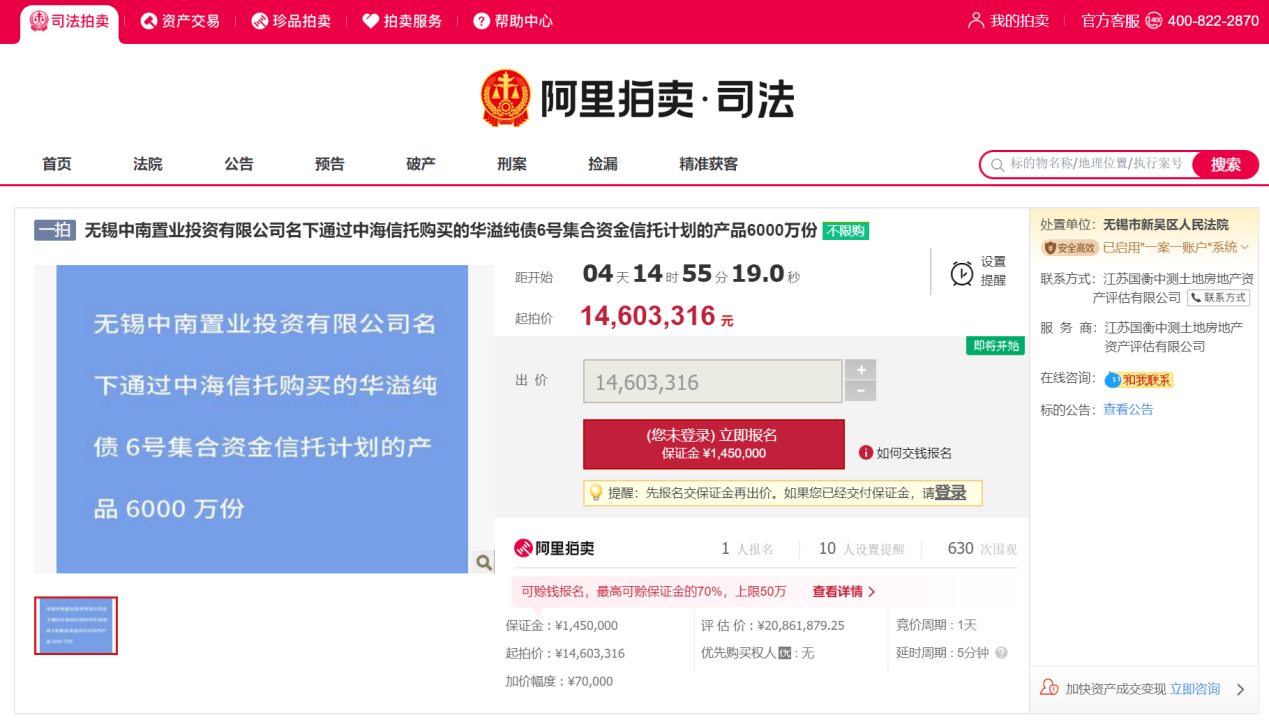

公开资料显示,无锡中南置业投资有限公司名下通过中海信托购买的华溢纯债6号集合资金信托计划(以下简称“华溢纯债6号”)的6000万份产品被挂上了阿里司法拍卖平台,拍卖时间为2021年6月29日10时至2021年6月30日10时(延时除外),成本6000万元,评估价2086.19万元,起拍价为1460.33万元。

来源:阿里巴巴司法拍卖平台

“华溢纯债6号”起拍价仅为其成本的24.34%,且目前仅有1人报名该拍卖。

而另一只产品为无锡市龙祥投资有限公司名下通过中海信托购买的6000万份华溢纯债7号,成本6000万元,评估价2266.78万元,起拍价低至1586.74万元,仅为成本的26%。

简直可以说,中海信托的产品就是赔钱大甩卖。

“踩雷”五洲国际走霉运

曾经光鲜一时的中海信托为何会沦落至此呢?

据公开资料,中海信托成立于1988年7月,注册资本为25亿元,是由中国海洋石油总公司和中国中信集团公司共同投资设立的国有非银行金融机构,前身为中海信托投资有限责任公司,2007年6月18日按照信托业“新两规”规定成为较早完成换牌的信托公司之一,中海信托投资有限责任公司更名为中海信托有限责任公司。主要股东为中国海洋石油集团有限公司和中国中信有限公司,持股比例分别为95%和5%。

作为中海信托旗下产品,“华溢纯债6号”之所以被拍卖,和其“踩雷”五洲国际债务违约不无关系。

据公开资料,“华溢纯债6号”成立于2016年10月,募集资金规模为4.88亿元,委托人为无锡中南,无锡中南为五洲国际的间接子公司,管理人和投资顾问为华溢之星

2019年9月,五洲国际的间接全资附属公司无锡五洲因财政困难,导致“16锡洲02” 未能按时兑付回售款和利息;

2018年10月,“17锡洲01”提前到期未兑付,构成违约;

2018年8月,无锡五洲因经营困难无力按期偿付“16锡洲01”相关本息。

最终,无锡五洲发行的 “16锡洲02”“17锡洲01”“16锡洲01”均告违约,债券规模近30亿元。

子公司深陷债务违约,五洲国际发展也是举步维艰。

2015年,五洲国际的收入为33.33亿元,归母净亏损为4.82亿元,虽2016年略有回暖,但是2017年再次亏损5.18亿元。截至2020年6月末,五洲国际的收入仅为5.14亿元,同时出现6.41亿元亏损。除此之外,五洲国际还牵涉与嘉兴盛世神州发利投资合伙企业的借款合同纠纷,与中国银行徐州分行的金融借款合同纠纷、与上海二十冶建设有限公司的建设工程合同纠纷等不同类诉讼

除了“华溢纯债6号”遭遇违约之外,“华溢纯债7号”也是同样命运多舛。

公开资料显示,无锡市龙祥投资有限公司名下通过中海信托购买的华溢纯债7号集合资金信托计划的产品6000万份也同时被挂上阿里司法拍卖平台,标的所有人为无锡龙祥,起拍价为1586.74亿元,评估价为2266.78亿元,成本为6000万元,起拍价仅为成本的26.45%。

无锡龙祥为五洲国际的间接子公司。

中海信托以上信托产品被“打包出售”并非仅此一遭。

早在2020年,公开资料显示,宁波华业材料科技有限公司将以4378万元买入6000万份无锡龙祥持有的“华溢纯债7号”和2000万份无锡中南持有的“华溢纯债6号”;同时,宁波启创置业有限公司以2000万元的对价买入4000万份“华溢纯债6号”。

然而,由于五洲国际的债务纠纷牵涉无锡龙祥和无锡中南所持的“华溢纯债6号”和“华溢纯债7号”份额,导致该份额被冻结,就此以上交易以失败告终。

除了与五洲国际有着“剪不断理还乱”的债务联系,中海信托还牵连其他多起诉讼。

据天眼查APP披露信息,截至发稿,中海信托牵涉364条诉讼,作为原告涉及金额为33.34亿元,作为被告涉及金额为88.51万元。其中,公司债券交易纠纷为98件,金融借款合同纠纷为58件,借款合同纠纷为48件。

来源:天眼查APP

就公司债券交易纠纷来看,以上诉讼牵涉同益实业集团有限公司、腾邦集团有限公司、华泰汽车集团有限公司、重庆力帆控股有限公司、同益实业集团有限公司等公司

投资四川信托“翻车”

身处诉讼及产品窘境的中海信托可以说“四面楚歌”。

中海信托何以至此?

说起来复杂,而且,这还与同行四川信托密切相关。

原来,在四川信托重组成立之初,中海信托曾与宏达集团进行了四川信托控制权争夺战。

彼时,“宏达系”出资7亿元,合计持股四川信托53.75%的股权,中海信托出资3.9亿元,持股30%成为二股东,“宏达系”实控人刘沧龙成为四川信托的董事长,宏达集团陈洪亮成为四川信托董事和副董事长,中海信托总裁储晓明则成为四川信托的董事和常务副董事长,四川信托总裁为中海信托副总裁陈军。

在董事会的七个席位上,“宏达系”的刘沧龙、陈洪亮、伍小泉占据三个席位,中海信托的储晓明和夏斌占据2个席位。

后期随着邓真光离职,吕明昭、刘景峰、向前友的任职等职位调动下,再加上四川信托开始任命专职副董事长(由向前友担任),开始执行“双签”政策。

就此,四川信托高管班子在刘沧龙的布局下,一步步向“宏达系”倾斜。

甚至四川信托员工说出,“四川信托姓‘刘’,这没什么可争的。”

大股东与二股东争斗正酣的时候,谁也没有想到,四川信托出事了。

2020年,四川信托旗下的“锦江69号”“申鑫74号”等TOT信托产品相继出现违约。直到2020年底,四川信托因治理失效,内控机制形同虚设,管理层漠视监管法规,以隐蔽方式大量开展违规业务,风险不断累积,经营陷入困境,严重损害信托产品投资者和公司债权人合法权益,因此,四川银保监局联合地方政府派出工作组,以加强对四川信托的管控。

四川信托“失火”,作为股东的中海信托自然不能“隔岸观火”。

2020年12月,四川银保监局核准了黄晓峰担任四川信托董事长的任职资格,同时兼任中海信托董事长。

2021年4月,汤全荣成为中海信托新任董事长,前董事长黄晓峰则继续担任参股子公司四川信托的董事长。

公开资料显示,汤全荣为1965年生人,为高级审计师,2006年汤全荣加入中国海油,曾任中国海油审计监察部一处处长,中海石油宁波大榭石化有限公司、中海石油舟山石化有限公司、中海石油化工进出口有限公司、中海信托股份有限公司、中海石油财务有限责任公司、中海石油投资控股有限公司、中海石油保险有限公司监事会主席,山东海化集团有限公司副总经理、总会计师,山东海化股份有限公司董事长,惠州国储石油基地有限责任公司、中海石油财务有限责任公司、中海石油化学股份有限公司、海油发展监事会主席,中国海油审计部副总经理、北方审计中心主任。

作为有中国海油背景的“新官”,刚上任的汤全荣面临的却是中海信托业绩下滑的窘境。

2018年至2020年,中海信托的营业收入分别为12.05亿元、11.24亿元、6.76亿元;投资收益分别为4.66亿元、3.37亿元、-1.79亿元;净利润分别为15.94亿元、7.39亿元、5.17亿元。

中海信托近3年营业收入与净利润直线下滑,其中,2020年,中海信托的投资收益为-1.79亿元,股权投资收益为-3.90亿元,股权投资收益占投资总收益的45.90%。因而,2020年,中海信托营业收入下滑主要系投资收益中的股权投资亏损所致,且主要系四川信托投资亏损所致,可见,中海信托与四川信托经营发展实在“羁绊颇深”。

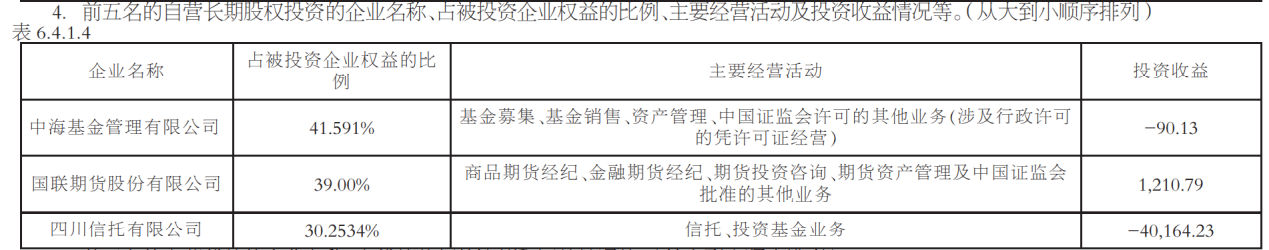

GPLP犀牛财经查询中海信托2020年报发现,中海信托的前3名自营长期股权投资企业分别为中海基金、国联期货、四川信托,占被投资企业权益的比例分别为41.59%、39.00%、30.25%,投资收益分别为-90.13万元、1210.79万元、-40164.23万元。

来源:中海信托

除了业绩出现问题,中海信托还频收到监管罚单。

2021年5月8日,因魏志刚利用职务便利,谋取非法利益,构成受贿罪。

与此同时,2008年-2016年,中海信托未能通过有效内部控制措施发现并纠正上述行为,员工行为管理严重违反审慎经营规则,而被上海监管局责令改正,并处罚款50万元。

2008-2016年,魏志刚对中海信托员工行为管理严重违反审慎经营规则负直接责任,而被责令改正,并处罚款50万元。

2018年9月4日,因2016年9月,中海信托某信托贷款违规投向资本金比例不足的项目,而被上海监管局责令改正,并处罚款50万元。

在如此情况下,中海信托将如何发展,GPLP犀牛财经将会持续关注!

(本文仅供参考,不构成投资建议,据此操作风险自担)