快报道

中天金融收购华夏保险之谜:三年难题仍未解 业绩疲软负债双重承压

中天金融与华夏保险长达三年的收购大戏引发市场热议。

作者:芊芊

来源:GPLP犀牛财经(ID:gplpcn)

6月4日,中天金融(000540.SZ)回复了深交所下发的年报问询函,涉及股权收购、资金管理、业绩下滑改善举措、短期偿债风险、应收账款、前五大供应商采购集中度较高、存货跌价准备计提等九大问题。

来源:中天金融公告

公开资料显示,中天金融成立于1978年,1994年在深交所主板上市,经营范围涵盖证券、基金、地产、物业和酒店等。

5月28日,伴随深交所一纸问询函,中天金融与华夏保险长达三年的收购大戏引发市场热议。而从最新的回复来看,这场股权收购仍然在继续推进中,没有最终结果。

长达三年半的收购案“悬而未决”

据了解,2017年11月,中天金融拟以现金方式收购北京千禧世豪和北京中胜世纪合计持有的华夏保险21%—25%的股权,股权交易定价不超过310亿元,并已支付定金70亿元。收购完成后,将成为华夏保险第一大股东。彼时双方约定,如果因为卖方原因导致交易无法达成,卖方要将双倍定金返还给买方,如果是因买方原因导致交易失败,则定金不予退还,若是第三方的缘故,定金将退还给买方。

但2020年7月17日,由于华夏保险触发了规定的接管条件,银保监会派驻接管组对华夏保险实施接管。这笔股权交易未得到相关部门的审核批准。

在深交所发出的2020年报问询函中,要求中天金融结合上述重大资产重组的最新进展情况,说明相关交易是否存在无法达成的风险,及公司拟采取的消除保留意见涉及事项的举措。同时,深交所还要求中天金融未对相关股权收购定金计提坏账准备的依据及合理性,是否符合企业会计准则的相关规定做出说明。

在回复问询函的内容中,中天金融表示,截至目前,仍在推进购买华夏保险股权重大资产重组事项,与交易对方虽已达成初步交易方案,但尚未形成最终方案,不排除本次交易方案未来无法通过交易各方董事会、股东大会、行业监管部门以及有权决策机构的批准或因其他不可抗拒的原因导致调整或终止本次交易方案的情形。本次交易事项存在不确定性风险。

值得一提的是,5月7日,中天金融发布公告表示,将继续推进与华夏保险的重大资产重组,并称贵州省贵阳市两级国有资本拟参与本次重大资产交易事项。但具体方案还未报贵州省贵阳市两级国有资产主管部门审批。

业绩持续下滑 债务风险升高

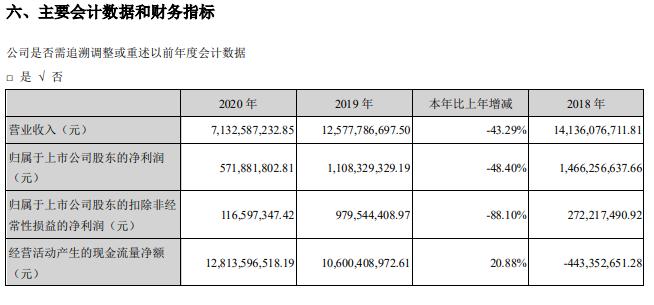

4月29日,中天金融发布2020年财报,实现营业收入71.33亿元,同比减少43.29%;净利润为5.72亿元,同比减少48.40%;扣非净利润为1.17亿元,同比减少88.10%。

来源:中天金融2020年报

另外,GPLP犀牛财经通过梳理历年财报发现,中天金融近年来的业绩呈现持续下滑的态势。

财报显示,2016-2019年,中天金融的营业收入分别为194.61亿元、157.93亿元、141.33亿元、125.78亿元,同比增速分别为26.48%、-18.84%、-10.51%、-11.02%;净利润分别为29.39亿元、20.82亿元、14.67、11.08亿元,同比增速分别为12.76%、-29.18%、-29.53%、-24.41%。显然,中天金融的业绩表现并不乐观。

而对于净利润的持续下降,深交所在此次问询函中,要求中天金融说明报告期内业绩下滑的主要原因。

中天金融表示,2016年起,集团业务开始转型为以房地产业务及金融业务双主业并驾齐驱的发展模式。近年来,随着“三道红线”“银行房地产贷款集中度管理”等政策相继出台,行业调控力度加大、融资渠道进一步收紧、宏观政策调控的效果持续显现,行业增速放缓;在复杂的形势下,对房地产业务的投入占整体投入比重有所下降;且所处区域房地产市场竞争日趋激烈,房地产业务发展放缓等。

业绩下滑的同时,中天金融的债务压力也随之增加。

年报显示,2020年,中天金融的短期借款为14.15亿元、一年内到期的非流动负债为194.43亿元,二者合计208.58亿元。而截至2020年末,中天金融的货币资金为44.24亿元,现有的货币资金已不足以覆盖短期借款,短期偿债压力较大。

在回复问询函中,中天金融也坦言,确实存在一定的短期偿债压力。此后将根据年内债务到期情况,全方位、多渠道的拓展偿债资金来源,提前安排部署、做好偿付预案,全力保障偿债需求。

(本文仅供参考,不构成投资建议,据此操作风险自担)。