快报道

美元债兑付预期 评级半月两度被下调 巨亏的泛海控股出售IDG渡劫

遭遇多重危机,泛海控股还能撑得住吗?

作者:芊芊

来源:GPLP犀牛财经(ID:gplpcn)

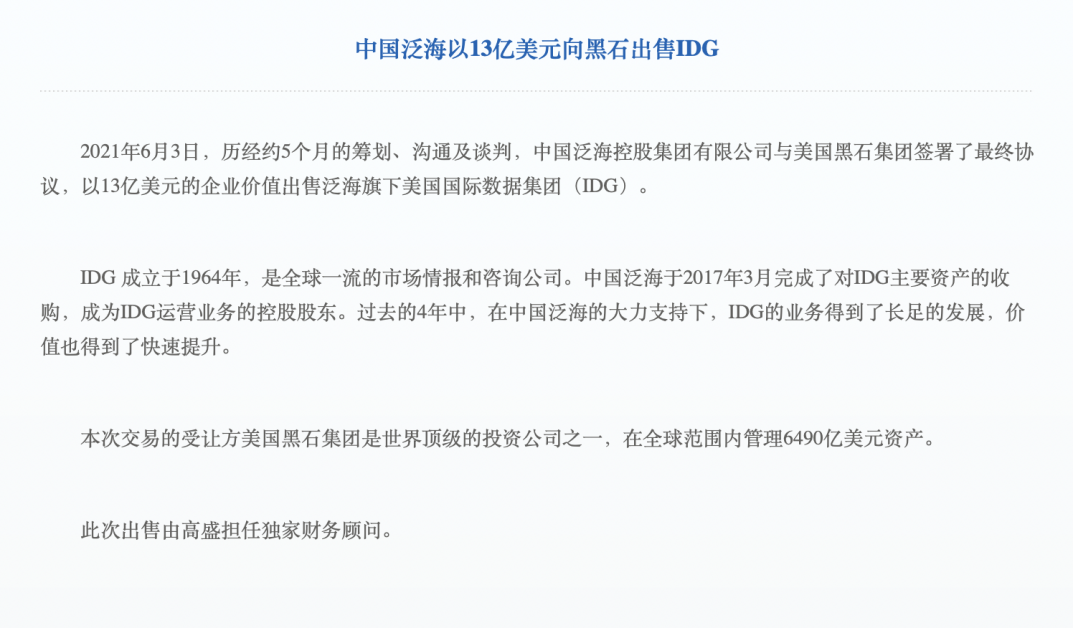

2021年6月3日,泛海控股(000046.SZ)官网显示,泛海控股与美国黑石集团签署了最终协议,以13亿美元的价格出售旗下美国国际数据集团(IDG)。

IDG是泛海控股于2017年收购的第一家全球化运营公司。上述交易完成后,黑石集团将成为IDG的控股股东。

对此,泛海控股表示,本次交易有利于优化其境外资产布局,有效减轻境外经营风险。出售转让资产不会对生产经营、财务状况和偿债能力产生不利影响。

虽然官方宣称交易利好泛海控股,但市场上仍旧对此充满质疑。

近段时间来,泛海控股更是因债务纠纷、评级下调、债券违约等处于风口浪尖。

股权交易违约多发 泛海控股诉讼缠身

2021年6月1日,泛海控股披露的一份涉诉公告,让其深陷信用危机。

公告显示,2020年12月,洛阳利尔功能材料(下称“洛阳利尔”),受让了泛海控股子公司民生证券1亿股股份,并已经支付了1.53亿元转让款,但双方却未能在约定时间签订股份转让协议。因此,洛阳利尔将泛海控股告上了法庭,要求泛海控股返还1.53亿元转让款及大约半年的利息207万元。

收了交易款却不履行股权转让事宜,此消息一出,泛海控股的信用遭到了市场的质疑。

据悉,同类情况已非首次。

早在2021年5月21日,泛海控股曾披露,珠海隆门中鸿股权投资基金(下称“珠海隆门”)在支付了1.43亿元的情况下,迟迟未拿到民生证券对应的0.71%股份,因此珠海隆门提起仲裁要求解除协议并支付利息、律师费等。

此外,2021年6月1日披露的还有一则股权收益回购逾期案。

2018年7月,泛海控股与渤海国际信托股份有限公司(下称 “渤海信托”)签订融资合同,约定将控股子公司民生证券5.15%股权对应的股权收益权转让给渤海信托,并承诺按合同约定进行回购。

彼时,渤海信托发起设立“渤海·泛海鼎盈集合资金信托计划”并将信托资金用于受让泛海控股转让的股权收益权。泛海控股则以民生证券相关股权、 房屋产权及控股子公司深圳公司持有的部分房屋产权,为上述融资提供质押担保,但目前上述合同仍未履行完毕。

2020年11月,渤海信托与瑞京资管签署《债权转让协议》,将其对泛海控股享有的债权及其权利全部转让给瑞京资管。瑞京资管因此对泛海控股和深圳公司提起诉讼,要求泛海控股向瑞京资管偿付回购本金2.05亿元及逾期付款违约金1414.07万元等。

如今,在市场经济条件下,从某种程度来说,企业的信用比黄金更重要。对于泛海控股来说,其接连违约的事实不得不让市场对其信用打一个问号。

现金流危机暴发 偿债压力大

2021年5月18日,东方金诚对泛海控股主体及相关债项进行了不定期跟踪评级,将泛海控股主体信用等级下调至“AA-”,评级展望调整为“负面”,其发行的“18海控01”“19泛控01”“19泛控02”“20泛控01”“20泛控02”“20泛控03”信用等级下调至“AA-”,并移出评级观察名单。

2021年5月27日,东方金诚再次下调了泛海控股主体及相关债项信用等级。

公告显示,东方金诚经过对泛海控股不定期跟踪评级,将泛海控股主体信用等级由“AA-”下调至“A”,评级展望维持“负面”;将“19泛控01”“19泛控02”“20泛控01”“20泛控02”和“20泛控03”债项信用等级由“AA-”下调至“A”;将担保主体中国泛海控股集团有限公司(泛海控股控股股东)主体信用等级下调至“A”,评级展望维持“负面”。

对于再次下调等级,东方金诚表示主要是考虑到泛海控股境外美元债到期兑付事项、近期到期及回售境内债券规模较大、资产流动性减弱等因素。

半个月内评级遭两度下调,泛海控股流动性紧张的问题凸显。

2020年1月13日,经中国证监会核准,泛海控股的行业分类由房地产正式变更为金融业。目前,泛海控股已涉足了银行、证券、保险、基金、信托、期货、互联网金融等各类业态。

但从业绩表现来看,泛海控股如今的盈利能力堪忧。

财报显示,2020年,泛海控股实现营业收入140.57亿元,同比增长12.17%;净利润由盈转亏,共亏损46.22亿元,同比下滑522.15%,是其自2017年上市以来亏损最严重的一次;扣非净亏损为40.75亿元,同比下滑927.53%。

泛海控股表示,导致2020年业绩跳水的原因是新冠肺炎疫情的影响,加之境内外房地产等项目的计提减值准备、投资收益大幅下降和财务费用增加等因素。

2021年一季度业绩报告显示,泛海控股一季度营业总收入达62.1亿元,同比上升165.94%;净亏损为1.49亿元,和2019年同期的亏损1.2亿元相比,亏损幅度再次扩大。

从债务情况来看,截至2020年末,泛海控股短期借款为182.65亿元,一年内到期非流动负债为292.57亿元,而账面货币资金仅为193.88亿元,存在较大的偿债缺口。

此外,值得一提的是,在巨大的债务压力之下,泛海控股2.8亿美元债出现实质性违约。

2021年5月24日,泛海控股发布公告,于2019年5月份发行的2.8亿美元债已兑付1.46亿美元,剩余的1.34亿美元债本金及利息计划在2021年8月23日前完成兑付。

据悉,该笔债券是泛海控股在2019年5月份发行的,发行期限2年,发行利率14.5%,募集资金用途为偿还境内外债务及公司一般用途等。

而在公告中,泛海控股也透露正面临现金流问题。其表示因受宏观经济环境、房地产行业政策调控、金融行业监管环境和境内外多轮疫情叠加影响,当前面临阶段性现金流匹配问题。

虽然泛海控股表示将尽力加快房地产项目销售促进回款、引入战投、境内外资产优化等以获取资金,但巨额负债承压之下,能否缓解债务危机仍有诸多不确定性。

信用危机、巨额负债、业绩下滑等种种情况叠加在一起,显然,泛海控股接下来的路并不好走。

(本文仅供参考,不构成投资建议,据此操作风险自担)