快报道

南京银行增长放缓资产质量下降 营业支出增加信用减值上升

南京银行的营业收入主要来源为利息净收入。

作者:禾凉

来源:GPLP犀牛财经(ID:gplpcn)

2021年4月29日,南京银行(601009.SH)发布一季报称,实现营业收入101.98亿元,同比增长1.64%;实现归母净利润40.99亿元,同比增长9.30%;基本每股收益为0.41元/股,同比下滑6.82%。

据公开资料,南京银行成立于1996年2月,于2007年上市,注册资本为100.07亿元,第一大股东为法国巴黎银行,持股比例为13.92%,第二大股东为南京紫金投资集团有限责任公司,持股比例为11.92%,截至2021年一季度末,南京银行的总资产为1.62万亿元,总负债为1.51万亿元。

南京银行近3年营业收入增幅连滑,净利润增幅波动下滑。

2018年至2021年一季度,南京银行的营业收入增幅分别为10.33%、18.38%、6.24%、1.64%;净利润增幅分别为14.53%、12.47%、5.20%、7.23%;基本每股收益增速为15.60%、12.70%、-5.63%、-6.82%。

南京银行的营业收入主要来源为利息净收入,2020年,该行利息净收入占营业收入的比例为68.75%,但该占比较2018年略有下滑,而占比31.25%的非利息净收入则微微增长。

虽然非利息净收入占营业收入比例增长,但2020年,南京银行的非利息净收入却出现了下滑,据公开资料,南京银行的非利息净收入为107.72亿元,同比下滑1.97%,利息净收入为236.94亿元,同比增长10.44%。

南京银行营业收入与业绩增幅变缓,或与其营业支出增长有关。2020年,南京银行的营业支出为188.86亿元,同比增长7.90%,其中,信用减值损失为84.99亿元,同比增长5.03%。

就业务方面,南京银行的主要业务仍为对公业务,据公开资料,南京银行的公司贷款和垫款为4754.14亿元,占贷款与垫款总额的70.47%;个人贷款为1991.72亿元,占贷款与垫款总额的29.53%。

虽然南京银行作为城商行受益地方经济发展,但是也因此困于桑榆,在银行业多加大对零售业务发展的大局势下,南京银行仍然高度依赖对公业务,发展或受限。

南京银行个人贷款不良率上升,略显承压。

据南京银行2020年财报,该行个人贷款不良率为0.90% ,较2020年初有所上升,主要原因为:首先,新冠肺炎疫情对零售业务有所冲击,短期风险集中暴露,上半年零售业务资产质量明显承压,但下半年风险暴露速度已明显减缓 ;其次,消费信用贷款在个人贷款中占比逐年增长,而消费贷款受疫情冲击最为明显,年末消费贷款不良率较年初上升0.27个 百分点,消费贷款资产质量下滑使得个人贷款整体不良率有所抬升。

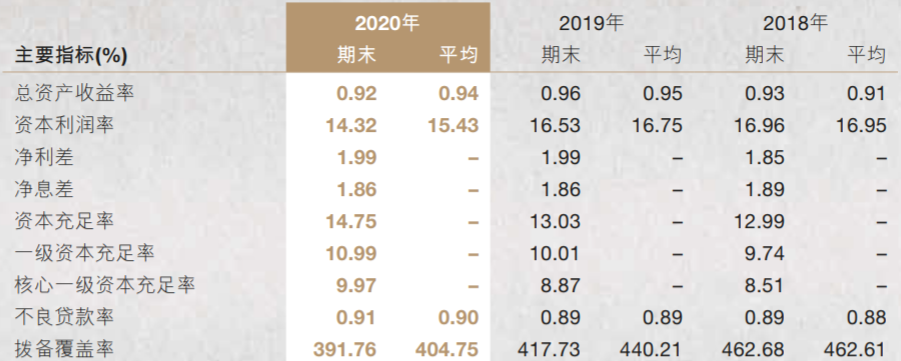

值得注意的是,南京银行整体上资产质量下滑。2020年,南京银行的不良贷款率为0.91%,较2019年末增长0.02个百分点;拨备覆盖率为391.76%,较2019年末下滑25.97个百分点;资本充足率为14.75%,较2019年末增长了1.72个百分点;一级资本充足率为10.99%,较2019年末增长0.98个百分点;核心一级资本充足率为9.97%,较2019年末增长了1.10个百分点。

就此,为了补充资本,南京银行非公开发行人民币普通股为15.25亿股,每股发行价格为7.62元,募集资金净额为115.72亿元,所募资金用于补充该公司核心资本。

来源:南京银行官网

2021年,南京银行发展情况如何,GPLP犀牛财经将会持续关注!

(本文仅供参考,不构成投资建议,据此操作风险自担)