快报道

多家机构增持平安:一季报营收、净利双增 有温度的金融构建长期发展护城河

为何中国平安会获得众多投资机构一致认可?

作者:夏天

来源:GPLP犀牛财经(ID:gplpcn)

2021年4月22日,中国平安发布2021年一季报显示,截止2021年3月31日,中国平安2021年1-3月实现营收3403.08亿元,同比增长3.70%,公司归属于母公司股东的净利润272.23亿元,同比增长4.5%;归属于母公司股东的营运利润同比增长8.9%至391.20亿元;基本每股营运收益为2.21元,同比增长8.9%;年化营运ROE达20.0%。

与此同时,截至2021年3月末,中国平安个人客户数超2.20亿,较年初增长1.0%;其中持有多家子公司合同的个人客户数8457万,占比提升至38.3%。2021年第一季度,团体业务综合金融融资规模同比增长84.9%。

财报发布后,包括交银国际、天风证券、东吴证券、开源证券在内,多家券商发布研报表示,维持中国平安买入评级,其中,交银国际预计中国平安2021年新业务价值同比增长9%,2022-23年随着寿险改革体现成效,增速有望超过10%。

为何中国平安会获得众多投资机构一致认可?

财报看平安:一季报业绩超市场预期

关于一致增持或者买入平安的理由,券商一致表示,中国平安产险业务综合成本率和营运利润好于预期,银行和科技板块盈利增长强劲,中国平安2021年、2022年还将持续发展。

在GPLP犀牛财经看来,就中国平安的业绩而言,旗下各业务表现超出市场预期。

中国平安一季报显示,2021年第一季度,中国平安寿险及健康险业务实现新业务价值189.80亿元,同比增长15.4%;

产险方面,2021年第一季度,中国平安产险实现原保险保费收入661.75亿元,同比下降8.8%,营运利润51.19亿元,同比增长15.2%;

平安银行在2021年第一季度实现营业收入417.88亿元,同比增长10.2%;净利润101.32亿元,同比增长18.5%;

这个增速在中国的保险圈可以说是名列前茅。

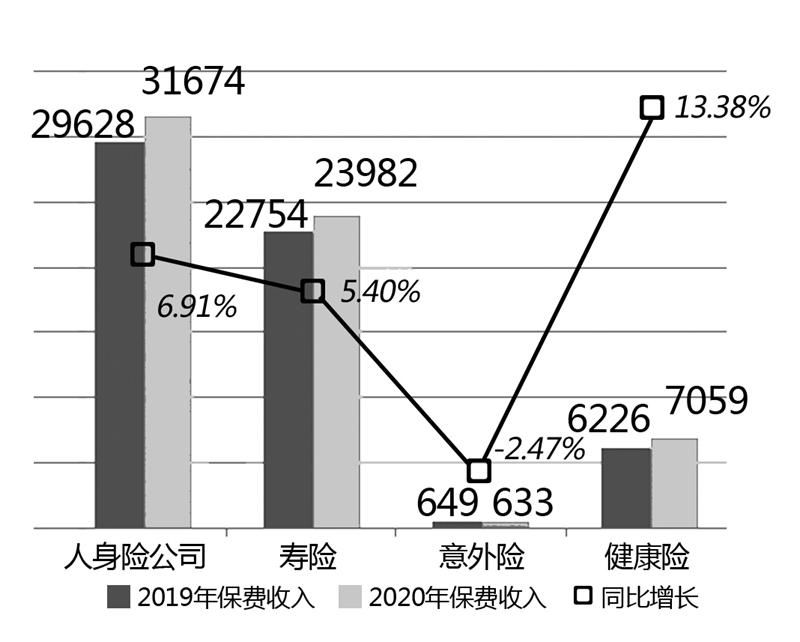

关于2020年中国保险行业的业绩表现,据中国银保监会2020年保险业经营情况显示,2020年,保险业实现原保险保费收入4.53万亿元,同比增长6.1%;赔付支出1.39万亿元,同比增长7.86%;业务及管理费为5728亿元,同比增长4.32%,收入结构持续优化。

数据来源:银保监会

寿险改革见成效 中国平安首提“有温度”的金融目标

2021年,在中国保险圈内,中国平安还率先提出了打造“有温度”的金融的目标。

为了实现这个目标,中国平安早就进行了变革。

华泰证券李健分析中国平安未来竞争力时认为,作为业务模式转型的先行者,中国平安正在从以人力扩张为驱动的模式向以质量为导向转变。

据悉,早在2018年,中国平安就开始了产品及渠道调整;

2019年11月,中国平安不仅设立了新代理人标准、实行新的营销体制改革,而且从产品、渠道层面进行了系统改革,此外,在产品策略方面,如今的中国平安正在推动综合金融服务,希望能打造更有温度有场景有服务的差异化产品。

具体从产品角度来说,目前中国平安旗下的产品即便都与服务密切挂钩——从2020年下半年开始,中国平安加大了“产品+服务”策略推动业务发展,构建了“臻享RUN”服务体系,为重疾新客提供健康、亚健康、医疗、慢病、重疾等五大场景下的健康增值服务,覆盖客户全生命周期需求。

2021年4月7日,平安人寿又发布“平安臻享RUN”健康服务计划,通过“保险保障+健康管理+医疗服务”满足客户全生命周期健康医疗和风险保障需求。在中国平安眼里,保险不仅仅是一张保单,它应该是呵护一生的健康服务与陪伴。

2020年8月17日,中国平安宣布对《个险寿险业务人员基本管理办法》进行全面升级,这在整个平安寿险改革当中具有重大意义,标志着中国平安寿险改革又一重磅动作落地。

“过去我们的保险是冷冰冰的服务,但现在我们追求的是一个现代新金融、新医疗保险模式,平安希望能够在传统的保险领域升级,提供一种新的保险服务,保险不只是作为一个财务保障,更重要的是能成为有温度的服务提供者。”关于中国平安的变革,平安集团董事长马明哲曾表示说。

对此,东吴证券表示,中国平安进行的这场关于渠道及产品的深度变革,不仅促进中国平安业务的长期发展,而且还将成为其发展的护城河——“经历多年的渠道升级和产品结构调整,中国平安“1+4”改革计划已逐步开花结果,将为其在行业短期阵痛中打造宽阔的护城河。

科技赋能金融 中国平安构建长期发展护城河

为了实现“有温度”的金融目标,中国平安还积极布局金融科技,并以科技对金融主业进行反哺。

资料显示,从2015年到2020年,中国平安不断加强在科技上的布局——如今,在中国平安的持续科技投入下,科技正在成为中国“有温度”的金融的一部分。

关于科技投入,据中国平安2020年中报显示,未来十年,平安的科研投入将达1000亿元,公司将不断推出造福民生的科研成果,促进相关行业智变升级。

截至2020年末,平安拥有近11万名科技从业人员、超3000名科学家的一流科技人才队伍;截至2021年3月末,中国平安科技专利申请数较2020年初增加1,100项,累计达32,512项,位居国际金融机构前列。

在科技的推动下,2020年,中国平安还推出了“智能预赔”业务,即依托平安科技平台和大数据模型,将赔付环节前置,符合条件的客户只要在手机APP或小程序上传被保人身份证、银行卡、住院床头卡及押金单等材料,系统将通过OCR技术、智能预赔预测模型,实现材料快速审核、赔款快速到账,通过智能预赔业务,仅在2020年上半年,平安人寿累计为赔付169万件,总赔付金额为151亿元,豁免保费35亿元。

在多年持续投入下,中国平安的科技业务不仅促进了整个集团的产业升级,而且,还正在逐步成为中国平安的营收增长引擎之一——据中国平安2021年一季度业绩报告显示,仅在2021年一季度,中国平安就实现科技业务总收入238.24亿元,同比增长20.1%。

这在中国的保险圈当中独一无二。

对此,招商证券非银行业首席分析师郑积沙表示,“相对于其他金融公司,中国平安在科技上的投入和布局可能领先于整个行业的其他公司,做的准备更充分,往前走的步伐也更大,2020年新冠疫情的爆发,平安呈现出来的很多东西让大家眼前一亮,刷新了此前投资者的认知。”

由此可见,作为中国第一家“有温度”的金融的提出者,中国平安能够领先于行业是中国平安不断突破自己的勇气,同时也是其勇于变革、积极布局科技的努力,更是其不断为客户着想的初心,无论是金融还是其他行业,以人为本才是最终业务落地及发展的核心。