快报道

开发科技IPO:客户集中度较高 应收账款规模大

8月19日,北交所官网显示,成都长城开发科技股份有限公司(以下简称“开发科技”)收到了北交所第三轮审核问询函,保荐机构为华泰联合证券。

招股书显示,开发科技成立于2016年,主营业务为智能电、水、气表等智能计量终端以及AMI系统软件的研发、生产及销售,注册资本为1.0040亿元,实际控制人为中国电子信息产业集团有限公司,持有该公司69.72%的股份。

此次IPO,开发科技拟公开发行股票不超过3346.6667万股,拟募资10.17亿元,将分别用于成都长城开发智能计量终端自动化生产线建设项目、成都长城开发智能计量产品研发中心改扩建项目、全球销服运营中心建设项目、补充流动资金。

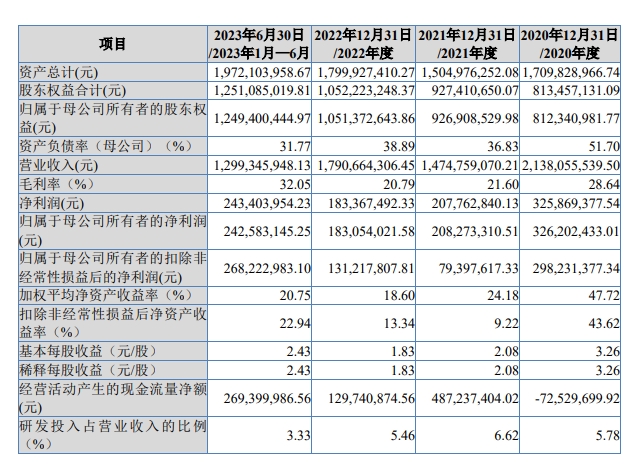

业绩方面,2020年至2023年上半年,开发科技的营业收入分别为21.38亿元、14.75亿元、17.91亿元、12.99亿元,归母净利润分别为3.26亿元、2.08亿元、1.83亿元、2.43亿元。

2020年至2023年上半年,开发科技来自前五大客户的销售收入分别为17.75亿元、10.89亿元、12.36亿元、8.15亿元,占当期营业收入的比例分别为83.00%、73.87%、69.00%、62.73%,客户集中度较高。

2020年至2023年上半年,开发科技应收账款余额分别为10.46亿元、4.29亿元、6.10亿元、7.81亿元。