快报道

先锋精科IPO:客户集中度较高 存货占比逐年增大

8月7日,上交所官网显示,江苏先锋精密科技股份有限公司(下称“先锋精科”)披露了科创板第二轮审核问询回复,保荐机构为华泰联合证券。

招股书显示,先锋精科成立于2008年,是一家国内半导体刻蚀和薄膜沉积设备细分领域关键零部件的企业,注册资本为1.52亿元,实际控制人为游利,持有该公司52.64%的股份。

此次IPO,先锋精科拟公开发行股票5059.50万股,拟募资7.00亿元,将分别用于投资靖江精密装配零部件制造基地扩容升级项目、无锡先研设备模组生产与装配基地项目、无锡先研精密制造技术研发中心项目、补充流动资金。

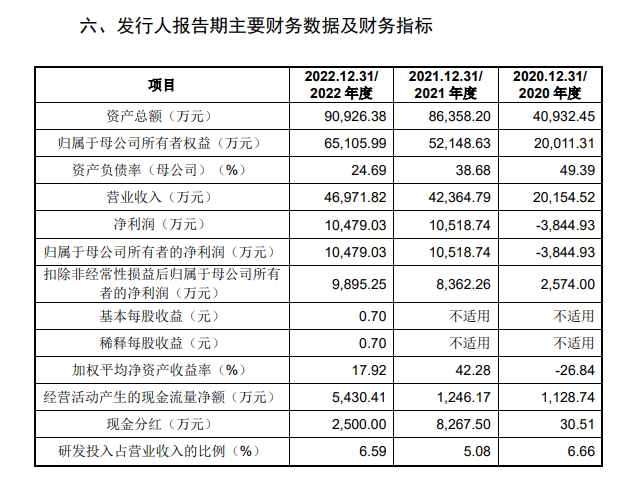

业绩方面,2020年至2022年,先锋精科的营业收入分别为2.02亿元、4.24亿元、4.70亿元,归母净利润分别为-3844.93万元、1.05亿元、1.05亿元。

2020年至2022年,先锋精科来自前五大客户的销售收入合计分别为1.63亿元、3.53亿元、3.85亿元,占同期营业收入的比例分别为80.74%、83.37%、81.90%。

2020年至2022年,先锋精科应收账款账面余额分别为9327.44万元、1.65亿元、1.43亿元。

2020年至2022年,先锋精科的存货账面价值分别为4888.99万元、1.16亿元、1.73亿元,占总资产的比例分别为11.94%、13.43%、18.98%。