快报道

芬尼科技IPO:应收账款增大 境外销售占比较高

近日,深交所官网显示,广东芬尼科技股份有限公司(下称“芬尼科技”)递交了招股说明书,拟在深交所主板上市,保荐机构为中信证券。

招股书显示,芬尼科技成立于2011年,是一家围绕热泵产品开展研发、生产、销售及服务一体化业务的公司,注册资本为1.04亿元,实际控制人为宗毅、张利,张利持股比例为23.18%、宗毅持股比例为20.47%、。

此次IPO,芬尼科技拟公开发行股票数量不超过3468.38万股,拟募资8.50亿元,主要募投项目分别是芬尼清洁能源装备制造产业园项目、热泵部件制造项目、芬尼数字化信息化管理升级项目、芬尼营销服务网络升级及品牌建设项目以及补充流动资金。

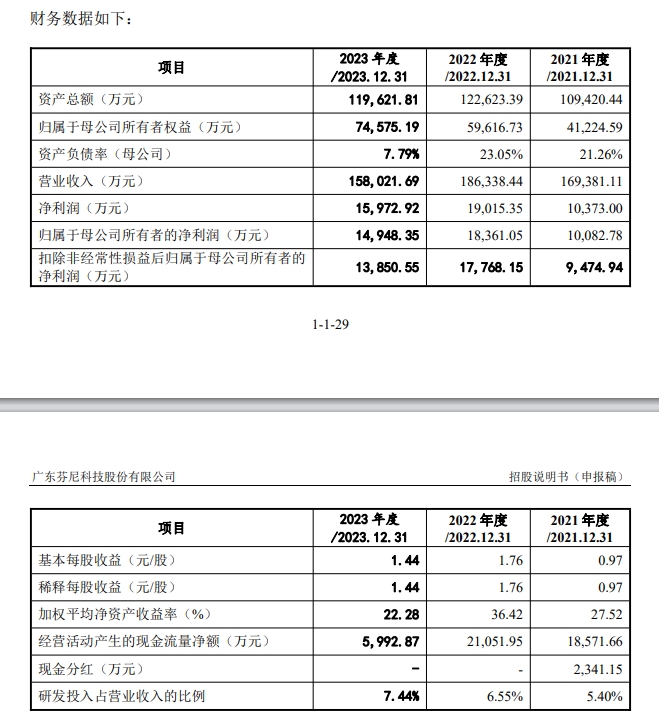

业绩方面,2021年至2023年,芬尼科技的营业收入分别为16.94亿元、18.63亿元、15.80亿元,归母净利润分别为1.01亿元、1.84亿元、1.49亿元。

2021年至2023年,芬尼科技的应收账款账面价值分别为8121.15万元、7981.53万元、1.66亿元。

2021年至2023年,芬尼科技外销收入占主营业务收入的比例分别为68.52%、66.53%、52.41%,境外销售占比较高。