快报道

讨论一下:黑石新基金主动降费 到底释放了什么信号?

多元化发展和对未来的准确判断,或许才是黑石持续胜出的关键。

作者:Perry

多年的传闻终于落地了。

近期,黑石集团宣布私募股权策略基金(BXPE)已筹集了 13 亿美元(约合92.7亿元)的资金,该基金是黑石的首只面向个人投资者的“零售型”产品,虽然13亿美元的“盘子”对于黑石来说,额度很小(截至2023年9月,黑石资金管理规模已超万亿美元,为全球最大另类资产管理集团),但这只基金黑石已打磨了6年之久。

赎回潮引发的连锁反应

早在2017年时,黑石其实推出了类似的基金产品—BREIT(Blackstone Real Estate Income Trust 黑石房地产投资信托基金),该基金主要投向房地产领域,在当时,大量租赁住房地产和工业地产的项目价值被低估,黑石借此获得了不错的收益。

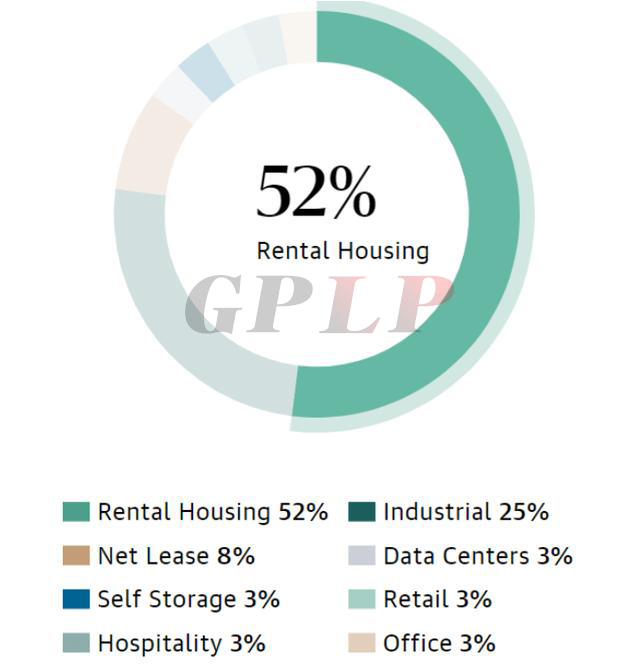

公开数据显示,BREIT最高拥有710亿美元的净资产(2023年3月左右),其中一半以上的资金投资在租赁住房、公寓等市场。

BREIT资金分配,数据来源:黑石集团,数据为2022年公布

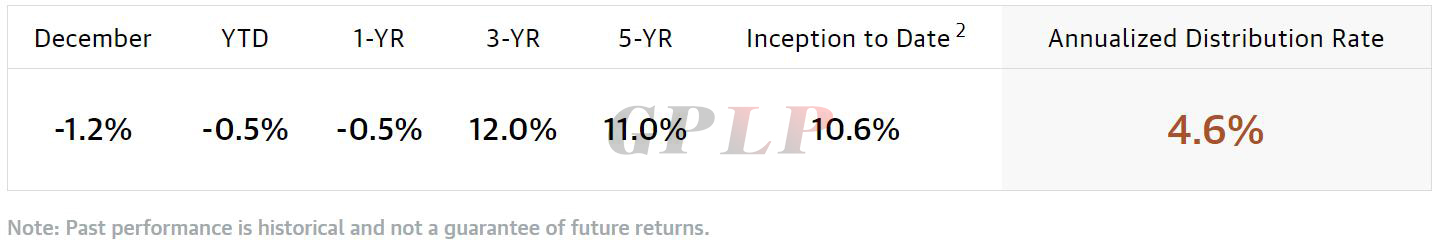

但随着金融市场的回暖、利率的上升,原本存在优势的房地产项目被重新定价,大量投资者开始赎回,这就导致了2022-2023年BREIT产品的赎回潮,据媒体消息,该产品2023年1月份的申请赎回金额在13亿美元,2月额度则在14亿美元,总赎回金额超过50亿美元(据Stanger数据,BREIT2023年前三季度资金外流高达98亿美元),黑石迫不得已,出台限制提款措施,将每月提款限制在2%左右,或季度5%。值得指出的是,BREIT产品截至2023年12月的资产净值为620亿美元,回报率已从最高的12%,下跌至2023年底的-1.2%。

BREIT产品历史回报率,数据来源:黑石集团,截至2023年12月31日

BREIT产品的赎回潮导致了BXPE上市时间一再推迟,这次BXPE正式推出,对于黑石有非常重要的意义。

黑石新基金:低管理费 高开放度

黑石这只新基金主要有两个特点:一个是管理费主动降低了,另外一个则是其开放度比以前更大。

首先,BXPE(具体投资主体是Blackstone Private Equity Strategies Fund L.P)的投资门槛大幅度降低,此前,黑石的产品只面向机构投资者(其中包括养老基金、主权基金、大学基金等),起投金额基本都在上亿美元,而BXPE是首只面向个人投资者的基金产品,投资金额的最低标准在500万美元,对于黑石来说,这迈出了一大步。

另外,BXPE的管理费用从此前基金产品的1.5%-2%下降至1.25%,同时,提供了6个月的管理费用减免期。要知道,管理费是黑石的主要收入来源之一,截至2023年10月底,其管理费收入为近67亿美元(66.72亿美元),同比增长9.1%,降低管理费用的举措,也从侧面反应了目前市场募资的困难。产品可以定期赎回,不过上限限制在5%,对于这一限制,黑石也许意在避免历史重演。

BXPE是一只永续基金,也就是只要不赎回便可一直滚动投资,而对于投资方向,BXPE则“海纳百川”,主要分为企业、次级、机会、增长、信贷等领域,具体包括:

企业:全球市场收购(包括亚洲市场)、能源转型、核心私募股权和中端市场收购;

二级市场:LP主导的二级市场和GP主导的解决方案;

机会主义:生命科学收益、普通合伙人股权、优先股权、版税、特殊情况和结构化投资;

增长:增长型股权和生命科学;

信用:流动信用和抵押债务。

对于此,黑石集团私募基金联席主席Tom Morrison2023年12月底曾表示,BXPE专注于投资于那些具有强大成长潜力的行业,如先进科技、可再生能源等,并且在投资决策过程中充分考虑了市场趋势和技术革新。这一策略不仅有助于实现资本的稳健增长,也为投资者提供了更广阔的视野。

降低管理费是解开基金行业困局的筹码?

从市场来看,BXPE并不是孤例,2023年6月,KKR便已推出针对个人投资者的产品并成功筹资4亿美元,EQT(殷拓集团)则在2023年5月推出了首只面向私人投资者的 EQT Nexus,该基金涵盖跨地区和行业的早期到成熟期的投资,并重点关注 EQT 的旗舰私募股权和基础设施战略基金。

虽然资本市场正在向好发展,但目前来看,募资仍然受阻,用低管理费吸引投资者,几乎是各大PE机构的共同筹码,而从数据来看,近几年多数机构已经将费率维持在较低水平。

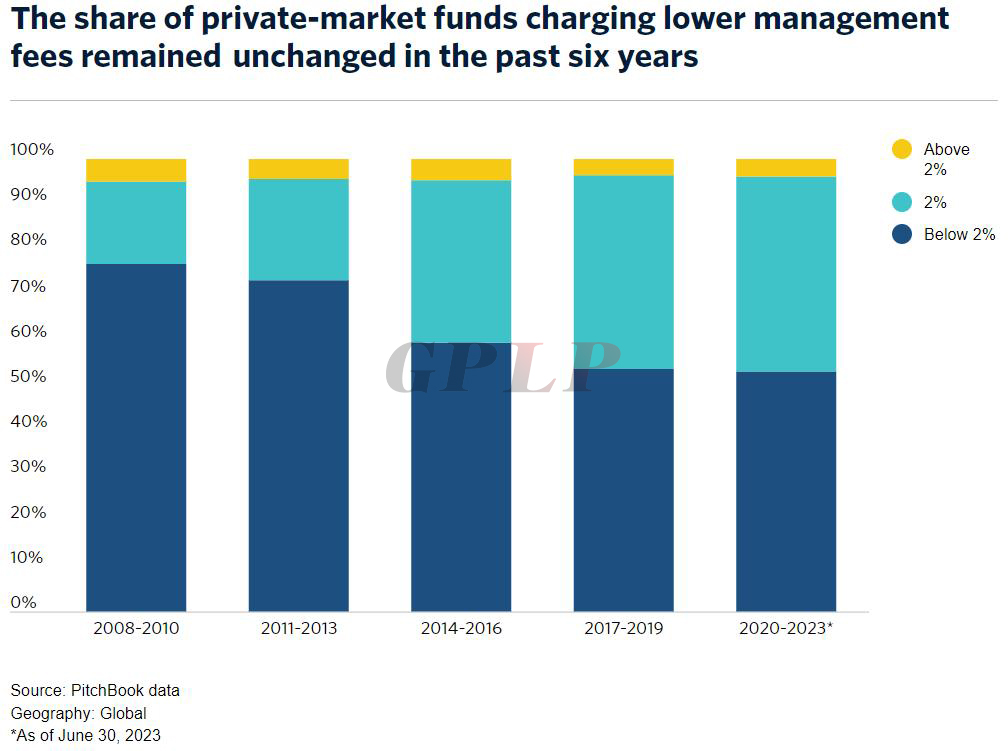

根据 PitchBook Data公布的数据,从2023 年上半年期间关闭的私募市场基金来看,约 50% 的管理费收费低于 2%,这一数据与前3年相比几乎没有变化。

近6年收取较低管理费的机构,数据来源:PitchBook 数据 截至2023年6月

从Preqin公布的数据来看,私募股权领域的主要板块费率,都没有显著变化。例如风险投资方向,2022年,有近20%的基金管理费在2.5%,到2023年则下降至16.3%,投向成长型的私募基金费率则在2%-2.4%之间,约有72%的基金在这一范围。基础设施的费率范围在2%-2.25%之间,2022年这一费率则为1.5%-1.74%,相对更低费率则是私募债板块,费率为1.84%。

面对越来越谨慎的投资者,通过降低费率是否真的能改善募资难的现状,还需打一个问号,但从一些头部私募机构的募资成绩来看,似乎效果并不明显,例如2023年6月老虎环球基金公司完成了新基金(Tiger Global Private Investment Partners XVI,PIP 16)的募集,最终关闭金额为27亿美元,要知道该基金2022年启动时的最初目标为80亿美元,历经数次降低目标仍没有达到预期,同时,该基金对于投资者的管理费优惠至1.75%。

黑石的启示:用稳扎稳打的业绩和多元化并行的策略打动LP

此前,黑石私人财富部门主管Joan Solotar曾憧憬,对于80万亿美元的个人投资者市场来说,目前仅有5%的投资者选择了另类投资,这有巨大的想象空间。

但是,对于黑石这一巨舰来说,面向私人投资者的产品或许仅仅是一个尝试,增长和培育需要过程,能不能在未来成为黑石业绩增长的“长筹码”,现在评论都为时尚早。

但翻阅黑石的历史,多元化发展和对未来的准确判断,或许才是黑石持续胜出的关键。

虽然房地产基金 BREIT出现了赎回潮,但这并不能说明房地产整体市场不行,从黑石的历史数据来看,房地产仍然是其最赚钱的投资领域,同时,机构投资者对于黑石的房地产基金,仍然鼎力支持。

2022年5月,黑石向美国证券交易委员会注册基金BREP X(Blackstone Real Estate Partners X),并于2023年4月宣布该基金完成募集,不到1年,黑石筹集到了304亿美元(超过2000亿元),是有史以来筹集的最大房地产私募股权基金。(截至2023年9月30日,黑石的房地产基金共管理着3260亿美元的资本。)2023年11月黑石又宣布房地产投资基金Strategic Partners Real Estate VIII LP完成26亿美元的募资。

不仅仅是房地产基金,黑石2023年完成了多个领域的基金募集,例如在2023年8月21日,完成了第四只策略机会旗舰基金 Blackstone Tactical Opportunities Fund IV(“BTO IV”)的募集,规模为52亿美元。8月10日宣布完成能源转型信贷基金 Blackstone Green Private Credit Fund III (BGREEN III) 的募集,规模超过70亿美元。另外,9月份,黑石宣布将其企业信贷、资产融资和保险集团重新整合为一个新部门 —Blackstone Credit & Insurance (BXCI),黑石董事长苏世民对新部门有很强的信心,计划在未来10年内,将新部门的资产管理规模增加至1万亿美元。

对于基金投资的项目,黑石则根据目前的宏观经济进行了调整,例如BREP X,不同于以往投向商业地产等项目, BREP X将绝大多数的资产投向物流、酒店、数据中心、技术驱动等项目,对于优质项目,黑石也开启了大手笔收购。

2023年12月,黑石宣布与Digital Realty成立价值 70 亿美元的超大规模数据中心开发合资公司,该公司将在法兰克福、巴黎和弗吉尼亚州北部开发4个超大规模数据中心园区。所有园区全面建成后,预计将支持约 500 兆瓦 (MW) 的总 IT 负载。黑石将以约7亿美元的初始出资收购该合资企业 80% 的所有权权益,而 Digital Realty 将保留 20% 的权益。

新兴市场也是黑石多元化布局的战略要地,2023年6月,黑石向中基协提出申请将黑石(上海)私募基金管理有限公司登记为基金管理人后,10月左右,对上海的办公室进行了扩充,并宣布将在黑石亚洲PE板块任职10年的高级董事总经理Haide Hong,晋升为中国收购业务主管,并领导黑石上海的投资工作。种种迹象表明,未来在中国市场黑石必然会有大动作。

黑石向来是PE圈的风向标,风吹草动都会引来关注,对于新成立的“新零售”基金BXPE,有机构认为这释放了重要信号,或许是“逃脱困境”的筹码,但对于黑石更宏大的目标来说,仅仅一个基金的成立也只是在战略层面有一定意义,对于更多的机构LP来说,黑石的稳扎稳打的业绩和多元化并行的策略,才是让它们愿意“All In”投资的原因。