快报道

华尔街PE上演离职潮 而中国投资基金设立潮 风景这边独好?

华尔街的悬疑大戏正持续上演。

作者:Perry

华尔街的悬疑大戏正持续上演。

近几年,在投资圈既有2021年的“繁花”,也有2022年的“蛮荒”,而已经过去的2023年,则很难用一个词去笼统地概括,一方面,多家PE机构宣布完成史上最大私募基金融资;另一方面,裁员、银行倒闭、股市震荡等黑云压城。

美国:华尔街PE上演高管离职潮

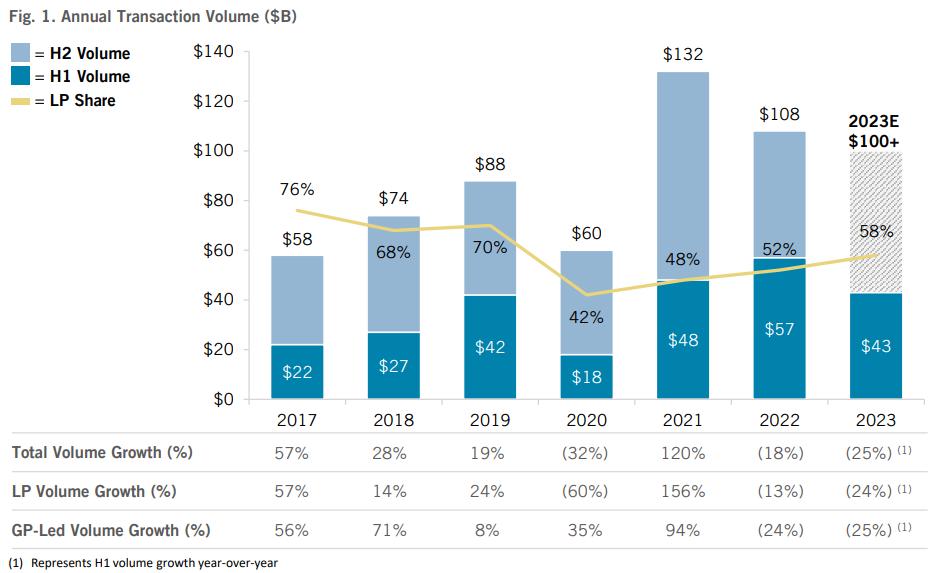

回溯2023年,全球LP与GP的交易数据均不理想。从S市场的数据来看,2021年达到近几年最佳,2022-2023年处于低迷期。

2017年-2023年LP与GP交易额数据

数据截至2023年上半年,数据来源:Jefferies

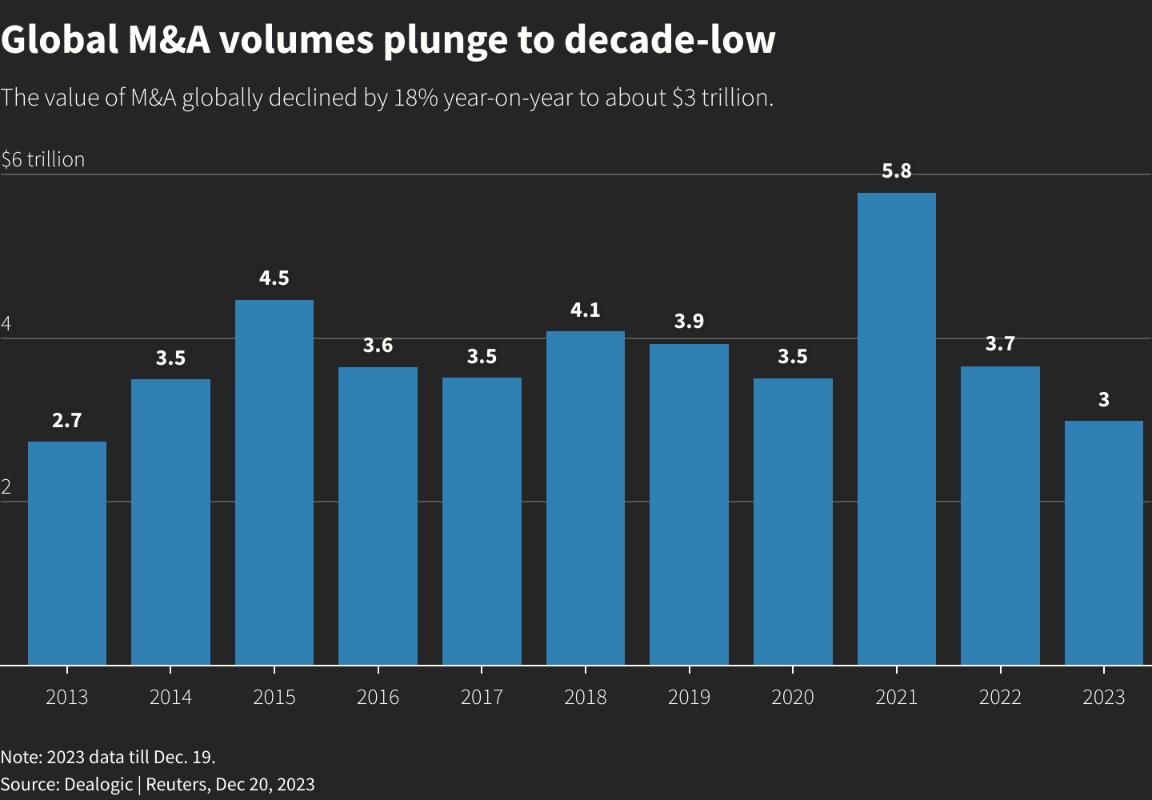

从全球并购交易规模的数据来看,截至2023年12月,全球并购价值同比下降18%,约为3万亿美元,2021年这一数据为5.8万亿美元,2022年为3.7万亿美元。

2013年-2023年全球并购交易规模

数据截至2023年12月19日,数据来源:路透社

2023年初,华尔街的PE机构便开启了频繁的高管动荡。

2023年2月,法国投资公司Eurazeo(资产管理规模335亿欧元)的首席执行官Virginie Morgon被撤职。Virginie Morgon此前负责该公司在美国等市场的收购事宜,她也是欧美金融界为数不多的女性高管之一,传言被撤职原因是由于她和大股东发生了一系列摩擦。

7月,高盛资产管理部门的资产和财富管理首席投资官Julian Salisbury离职。此前,他已在高盛工作超过25年,领导并监督了约2.7万亿美元的资产和4500亿美元的替代投资。但高管的离职在高盛似乎是“一项传统”,数据显示,2019年至2023年12月,从高盛离职的合伙人高达215位,平均每年约40位“出走”。高盛2023年2月公布了10亿美元的节流计划,其中6亿美元用来支付裁员成本,所以这次高管动荡是“预料之中”的,截至2023年6月,高盛的股票和固定收益交易收入同比下降了25%。

2023年底,有消息称黑石战略基金(Blackstone Strategic Partners)资深高级执行官David Fox将离职。Strategic Partners原是独立运营公司,成立于2000年,Fox曾是合伙人之一。2007年Strategic Partners获得瑞士信贷的资金,并于2023年被黑石集团收购,而Fox的具体离职原因还未公布。

此外,另一私募巨头BlackRock(贝莱德)也于近期公布了新的裁员计划,预计将解雇约600名员工,约占其全球员工总数的 3%。

虽然多家机构高管发生动荡,但是涉及到亚太区业务的目前较少。比较典型的是,MSA Capital(和玉资本)的前管理合伙人Lerner加盟Thrive Alternatives。另外,2024年1月15日,贝莱德新提拔原亚太区副总裁Susan Chan为亚太区总裁,并任命范华为中国区负责人。

顶级机构眼中的2024年全球与中国市场

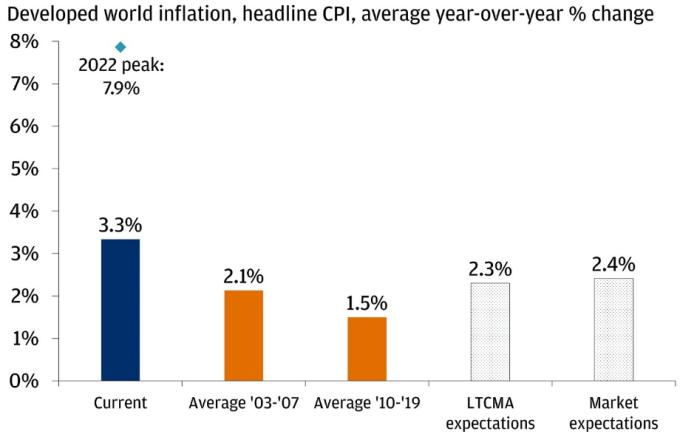

华尔街的“大戏”不止是机构高管裁撤变化层面,也反映在对于2024年的预期看法上。虽然看衰的声音不断出现,但仍有不少机构持乐观态度。例如贝莱德在《2024年私人市场展望》报告中指出,在私人股权领域,高利率推动着资金短缺的公司寻求更多的股权融资,而低交易量为二级市场的买家创造了吸引人的机会。另外,在房地产行业,尽管房地产价值正在重新调整,但在一些物业类型中仍存在着吸引人的机会,包括工业和物流、必需零售以及某些类型的住宅。而KKR则用丘吉尔的座右铭作为对2024年投资发展的态度:悲观主义者在每一个机会中都看到困难,而乐观者在每一次困难中看到机会。J·P摩根的全球投资策略团队2023年12月发布的投资建议中,对2024年具体的投资配置给出了看法:在发达国家,总体通胀率已从近 8% 的峰值降至目前的 3.5% 以下,在持续下降的周期中,可以考虑用实物资产投资做对冲;

发达国家通胀率变化,数据截至2023年12月,数据来源:J·P摩根

由于目前利率正在下降,使用现金的成本在增加,持有大量现金需要考虑如何融入财富计划;

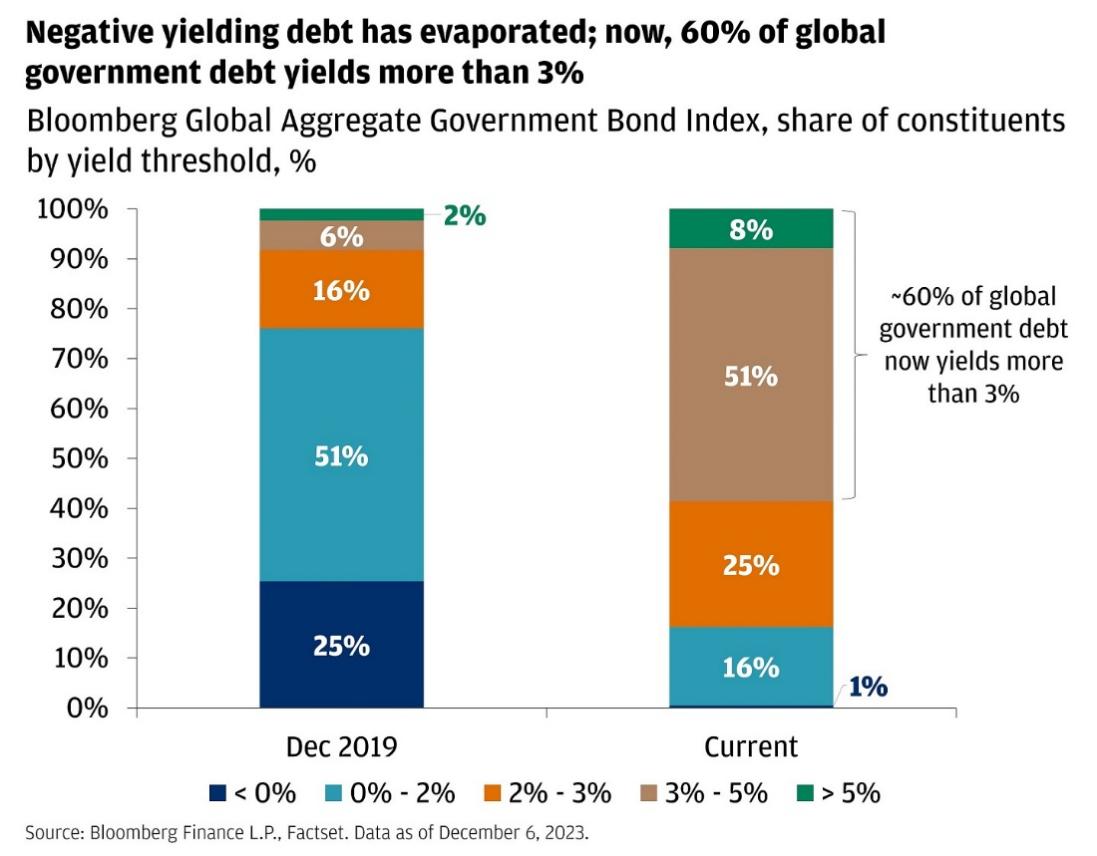

债券将比股票更具有吸引力,与股票相比,债券具有较低的波动性,可提供投资组合的稳定性,当经济增长放缓和利率下降时,债券将在投资组合中发挥更大的作用;

全球综合政府债券指数收益率占比,数据截至2023年12月,数据来源:彭博社

图中数据显示,目前全球约60%的政府债券收益率超过3%

人工智能的发展,带动相关领域的股市将迈向新高,据数据显示,通胀率在2%-3%时,标准普尔500指数显示出最高的回报率,迄今为止,以技术为导向的公司如何收益是关注的焦点,但包括摩根在内的各行各业的公司都在进行人工智能领域的布局,虽然债券在投资配置中发挥着巨大的作用,但从滚动10年的收益来看,股市在85%的时间上都优于债券;

私募信贷基金可以从信贷综合体(例如商业地产)中寻找投资机会,从高收益和杠杆贷款市场夺取市场份额。

整体来说,2024年蕴含着更多的机遇,债券收益率很高,股权估值合理,持有现金也没有那么糟糕,核心是权衡资产配置。

而对于中国未来的投资市场发展,多家华尔街机构也给出了看法,大部分持乐观态度。

德意志银行财富管理部表示,2024年上半年欧洲的经济增长将疲软,全年将增长0.7%,大致与2023年持平。美国经济增长将放缓至0.8%,中国的经济增长预计将达到4.7%。

麦格理资产管理(Macquarie Asset Management)称,股票可能会面临经济环境波动的影响,债券再次成为有价值的替代品。尽管美国大盘股的估值看起来偏高,但小盘股和上市的房地产资产仍有机会。从估值角度来看,美国以外的中国和欧洲看起来越来越有吸引力。

瑞银集团(UBS)则预计,欧洲经济增长将保持低迷,而中国将进入低速但可能更高质量的“新常态”增长。

高盛则2023年11月发布的《2024年中国宏观经济展望及股票市场策略报告》中“力挺”A股,对于A股仍维持增持立场。

当然,也有机构对于未来的中国市场持谨慎态度,例如摩根士丹利(Morgan Stanley)就表示,预计2024年中国实际GDP增速将小幅提升至4.2%,而通胀率将从2023年的0.3%逐渐升至2024年的1.1%,随着财政和货币政策的进一步宽松,风险仍然偏向于谨慎。杰富瑞(Jefferies)认为至少在短期内,对中国持谨慎态度,因为没有看到投资者所期待的大手笔政策。

中国:稳中求进 星星之火必将燎原

对于目前投资市场的“困境”,多地政府已经下场救市,采取一系列行动,形成“组合拳”来扩大有效益投资。

在刚刚闭幕的2024创投大会上,西安从“募投管退”四个方向发布了一系列利好来吸引投资,在退出渠道方面,陕西股权交易中心将开展基金份额托管、转让等业务,引导社会资本设立并购基金、S基金,助力创投机构拓宽退出渠道。同时,优化基金投资体系,鼓励产业链上游企业参与创业投资,支持政府引导基金、产业投资基金加大合作力度等。在基金设立方面,西安先后设立1000亿元的重点产业链基金群,并聚集形成了2000亿元的创投基金集群,加速培养优质项目和人才的落地。

上海国资委则在1月4日宣布成立上海浦东创新投资发展(集团)有限公司(下称“浦东创投集团”),该集团注册资本为100亿元,围绕“天使投资、产业投资、战略投资、基金投资”打造服务科创企业全生命周期的投资体系,以引领区产业基金、科创母基金、天使基金“三大基金”为抓手,在“投早投小”和“投大投强”两端发力,推动一批优质项目落地浦东,为产业发展源源不断地注入新活力、创造新价值,计划在未来3年完成引领区基金布局,带动1000亿元基金群,吸引2000亿元社会资本。

2024年1月10日,上海又出台了《关于进一步促进上海股权投资行业高质量发展的若干意见》,详细提出了32条政策措施,来持续细化和优化“募投管退”全流程、各环节的服务,吸引更多投资机构落户上海并长期发展,对于股权投资行业较为关注的财税优惠政策,也进一步明确。

创业投资行业税收优惠政策方面,上海将对接落实合伙型创业投资企业单一投资基金核算税收优惠政策,对选择单一投资基金核算的创业投资企业个人合伙人股权转让所得和股息红利所得,按照20%税率计算缴纳个人所得税。

创业投资企业和天使投资个人采取股权投资方式直接投资于种子期、初创期科技型企业满2年的,可按照投资额的70%抵扣应纳税所得额。

截至2023年第三季度,注册在上海的私募股权和创业投资管理人共1843家,共管理基金8865只,资金规模达到2.3万亿元。

北京则在近期落地了500亿元规模的产业基金,共分为机器人产业、人工智能产业、信息产业和医药健康产业四大领域。该产业基金由北京市政府投资引导基金联合社会资本共同组建完成,将进一步投早、投小、投创新、投科技。在此之前,北京已设立多支引导基金来扶持优秀项目,2023年1月,北京经开区对外披露设立引导基金,首期规模为100亿元,并配套出台了《北京经济开发区政府投资引导基金管理办法》。

除此之外,对于民间投资,多地政府也发布了相关政策。2024年1月5日,山东省政府办公厅印发《关于进一步加大力度支持民间投资发展的若干措施》,共颁布了27项措施来支持民间投资参与重大工程项目建设,持续拓宽民间投资行业领域。1月8日,重庆市政府提出,2024年重庆要实现“民间投资增长10%以上(不含房地产),民营经济增加值增长6%以上、占GDP比重达到60%”的目标。

2024年对于中国经济是至关重要的一年。华尔街的悬疑大戏仍在上演,未来充满悬念,而中国各地的“星星之火”,必将让中国的投资与股市形成“燎原之势”,我们拭目以待。