快报道

万亿门窗市场最强“打工人” 年入8亿元的供应商要IPO

门窗成了家居建材行业最后一块万亿肥肉。

作者:七佰

来源:IPO参考(ID:IPOCIA)

近年来,受地产市场下行叠加疫情影响对大家居行业造成的冲击,家居行业整体增速放缓,行业发展进入转型期,进而引发瓶颈效应。

在这种背景下,家居企业如何破局成为关键。

有一些家居企业选择通过冲击资本市场获得突破,深圳好博窗控技术股份有限公司(简称“好博窗控”)就是其中之一。

6月27日,好博窗控首次公开发行股票并在主板上市获深交所受理。

公开资料显示,好博窗控是一家研发驱动型的系统门窗控制装置及整体方案提供商,主营业务为系统门窗控制装置的研发、生产和销售,及系统门窗整体解决方案的提供。

据招股书,好博窗控销售渠道覆盖全国范围内的5000余家门窗厂,重要客户包括墨瑟、新豪轩、派雅、富轩、轩尼斯、亿合、飞宇、皇派、米兰之窗、安格尔、沃伦、优顿等国内知名门窗厂。

年入8亿元 过去3年平均增速30% 好博窗控看起来很美

招股书显示,好博窗控的主要产品包括门窗控制装置、智能化门窗控制产品和STORO 系统门窗解决方案产品三大类,目标客户群体为家装门窗厂。

过去几年,随着系统门窗品类的异军突起,好博窗控的业绩也呈现出跨越式发展的态势。招股书显示,2020-2022年(下称“报告期”),好博窗控实现营业收入分别为4.59亿元、6.68亿元、8.00亿元,实现归母净利润分别为5033.73万元、5617.62万元、9053.25万元。过去3年好博窗控的营收平均增速为30%,业绩稳定且持续增长。

数据来源:好博窗控招股书

从品类来看,门窗控制装置是好博窗控主营业务收入的主要来源。报告期内,门窗控制装置的销售收入分别为4.25亿元、6.05亿元、7.28亿元,占主营业务收入的比例均超过90%。

从区域来看,好博窗控共设立四个销售大区,分别为华南、华东、东北和境外。其中,华南地区是其主要的境内销售市场。报告期各期,好博窗控在华南地区实现的销售收入占比约五成,主要原因系华南地区包括广东、四川、湖北等门窗产业集群,系统门窗品牌及厂商众多,门窗控制装置的需求较为旺盛。

国内系统门窗和门窗五金行业均具有“大行业、小企业”特征,但系统门窗因家装市场个人消费者分散、消费特点低频,工装市场房地产开发商也具有项目制特征;而门窗五金的下游为门窗厂,与个人消费者相比具有产业较为集中、工业化连续大生产等特征,因此其经营集中度相对较高。门窗五金作为系统门窗的重要子系统,在系统门窗整体价值中的占比约为 10%-15%,因此在同等销售收入的情况下,门窗五金企业的市场占有率约为门窗厂的 7-10 倍。

好博窗控的B面:经营模式利弊兼有 组装生产模式拉低毛利率

从业务来说,好博窗控的业务对象主要为门窗厂商,一般来说这种B端业务通常以直销为主,这样能够把控质量,保证企业的口碑。

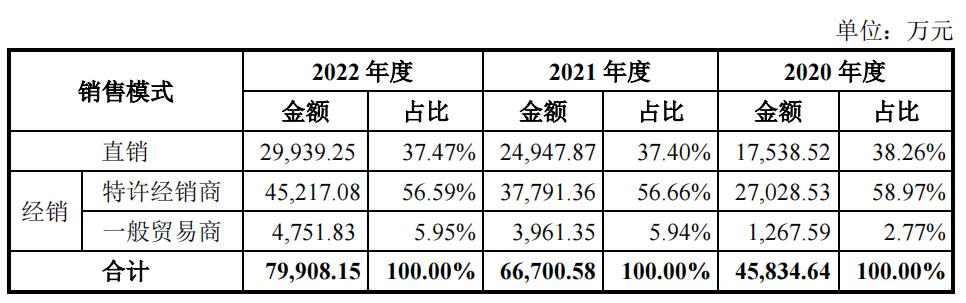

不过,好博窗控采用直销和经销相结合的销售模式,其销售渠道包括直销、特许经销商、一般贸易商等。其中,直销区域主要为广东省、东北三省;经销模式下,好博窗控共有14家特许经销商;此外还有一般贸易商模式进行销售。

招股书显示,报告期内好博窗控直销模式下的销售收入分别为1.75亿元、2.49亿元、2.99亿元,占主营业务收入的比例分别为38.26%、37.40%、37.47%;公司经销模式下的销售收入分别为2.83亿元、4.18亿元、4.50亿元,占主营业务收入的比例分别为61.74%、62.60%、62.54%。

数据来源:好博窗控招股书

不过,特许经营对于高速扩张中的企业利弊兼有。有利之处在于可以迅速占领市场且存活量高。但与此同时,加盟与直营比起来,品控与管理难度更大。

在招股书中可以看到,好博窗控前五大客户均为特许经营商,报告期内合计营收占比分别为46.02%、45.76%、44.03%。

从中可以看出,好博窗控不仅客户过于集中,对经销商依赖度也比较高。这将考验其面对产品同质化的解决能力以及产品毛利率的控制能力。经销商是逐利的,转投竞品的事件在家居行业也并不少见。

好博窗控也在招股书中表示,若个别特许经销商未按照经销合同的约定进行产品的销售和服务,将会对公司的市场形象产生负面影响,或对公司产品销售造成不利影响。

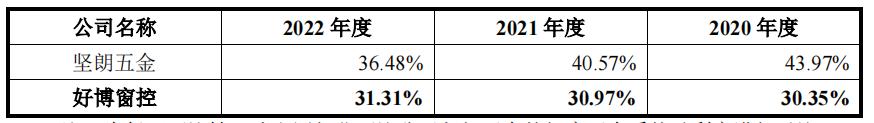

此外,如果公司及经销商的管理及服务水平的提升无法跟上公司业务发展的速度,也将对公司品牌形象和经营业绩造成不利影响。此外,好博窗控还表示,国内上市公司中尚无与其经营范围完全相同的可比公司,遂选取与其在业务特点上有一定相似性的同行业上市公司坚朗五金进行对比。

数据来源:好博窗控招股书

在对比中发现,应用于家装业务的好博窗控,毛利率远低于应用于工装业务的坚朗五金。这是一个略显奇怪的现象。按市场规律来说,家装业务应该要比工程业务毛利率更高一些。

IPO参考经调查发现,出现这种情况的主要原因为,坚朗五金的生产模式以自主生产为主,而好博窗控的生产模式以组装为主。两种生产模式之间,组装生产的采购成本明显要更高,显然自主生产的毛利率会更高一些。

据《2022中国定制门窗行业发展趋势研究报告》,2019年门窗行业市场规模约8500亿元,2021年门窗行业市场规模将突破10000亿元。

此外,据门窗行业协会数据显示,国内每年建筑门窗需求量或达到14亿平方米,其中旧门窗更换需求达到9亿平方米,新建筑门窗需求达到5亿平方米。随着存量房时代的到来和消费升级的兴起,二次装修需求、改善型住房需求激增,系统门窗行业迎来巨大的发展机遇。

关于好博窗控IPO的后续进展,IPO参考将持续关注。