快报道

同宇新材IPO:经营现金流常年为负 资产负债率高 客户又当供应商

同宇新材经营活动产生的现金流量净额常年为负。

作者:涟漪

2023年1月17日,深交所官网显示,同宇新材料(广东)股份有限公司(下称“同宇新材”)回复了监管部门的第二轮审核问询,并更新了招股书。

同宇新材此次IPO拟发行股票不超过1000万股,拟募集资金13亿元,将用于江西同宇新材料有限公司年产20万吨电子树脂项目(一期)、补充流动资金。

同宇新材成立于2015年12月,主营业务为电子树脂的研发、生产和销售,主要应用于覆铜板生产。

经营现金流常年为负 研发费用率逐年下滑

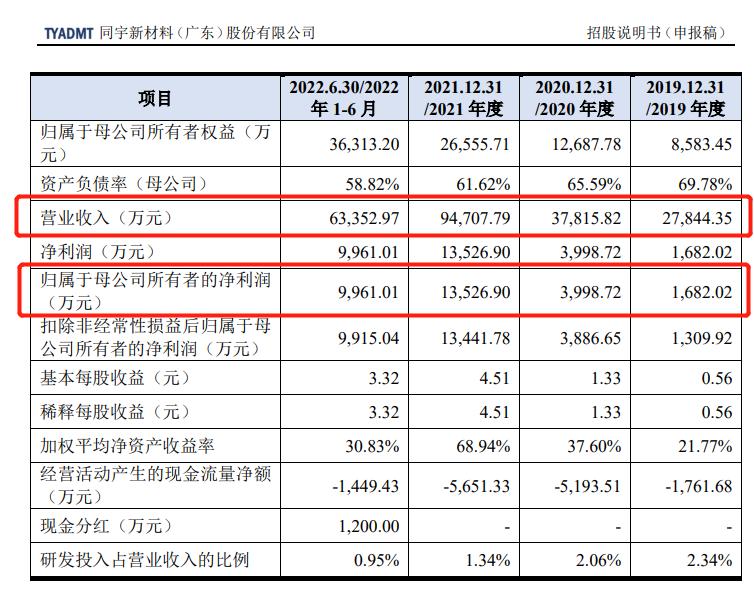

2019-2021年及2022年上半年,同宇新材的营业收入分别为2.78亿元、3.78亿元、9.47亿元、6.34亿元,归母净利润分别为1682.02万元、3998.72万元、13526.90万元、9961.01万元。

(来源:同宇新材招股书)

同宇新材产品主要包括MDI改性环氧树脂、DOPO改性环氧树脂、高溴环氧树脂、BPA型酚醛环氧树脂、含磷酚醛树脂固化剂等系列。

其中,MDI改性环氧树脂是同宇新材的主要收入来源。2019-2021年及2022年上半年,该产品营业收入分别为1.21亿元、1.36亿元、3.48亿元、2.63亿元,占主营业务的收入比例分别为43.42%、41.67%、37.78%、41.51%。

同宇新材经营活动产生的现金流量净额常年为负。

2019-2021年及2022年上半年,同宇新材经营活动产生的现金流量净额分别为-1761.68万元、-5193.51万元、-5651.33万元、-1449.43万元。

同宇新材研发费用占比逐年下滑,并远低于同行可比公司均值。

2019-2021年及2022年上半年,同宇新材的研发费用分别为650.55万元、778.46万元、1267.69万元、601.74万元,占营业收入的比例分别为2.34%、2.06%、1.34%、0.95%,同期可比公司均值分别为3.94%、4.09%、3.51%、3.68%。

在此之下,同宇新材毛利率却逐年上升。

招股书显示,2019-2021年及2022年上半年,同宇新材主营业务毛利率分别为17.05%、20.75%、23.12%、24.00%,同期可比公司平均值分别为21.30%、26.14%、20.61%、18.08%。

资产负债率高 客户、供应商出现重合

同宇新材资产负债率保持高位。

截至2019年末、2020年末、2021年末、2022年上半年末,同宇新材的资产负债率(合并)分别为69.78%、65.59%、62.85%、60.59%,同期可比公司平均值分别为32.34%、43.18%、44.72%、40.36%。

同宇新材流动比率、速动比率低于行业平均。

截至2019年末、2020年末、2021年末、2022年上半年末,同宇新材流动比率分别为1.16倍、1.23倍、1.38倍、1.36倍,同期可比公司平均值分别为2.21倍、1.73倍、1.88倍、1.89倍;速动比率分别为1.00倍、1.06倍、1.20倍、1.20倍,同期可比公司平均值分别为1.90倍、1.49倍、1.60倍、1.54倍。

同宇新材表示,流动比率、速动比率低于同行业可比公司平均水平,资产负债率高于同行业可比公司平均水平,主要原因系未上市,融资渠道单一,权益融资能力相对较弱。

同宇新材客户、原材料供应商集中度较高。

2019-2021年及2022年上半年,同宇新材向前五名客户的销售金额分别为2.28亿元、2.81亿元、7.01亿元、5.04亿元,占销售总收入的比例分别为81.79%、74.38%、74.04%、79.60%。

2019-2021年及2022年上半年,同宇新材向前五大原材料供应商的采购金额分别为1.50亿元、1.68亿元、3.02亿元、1.84亿元,占采购总额比例分别为66.06%、56.97%、41.66%、40.71%。

值得一提的是,同宇新材前五名客户、前五大原材料供应商名单中皆有建滔集团(00148.HK)。

2019年,建滔集团是同宇新材的第四大客户,2020年以来是始终是同宇新材的第二大客户。

2019-2021年及2022年上半年,同宇新材向建滔集团的销售收入分别为1376.28万元、5308.06万元、16350.46万元、10172.47万元,占销售总收入的比例分别为4.94%、14.04%、17.26%、16.06%。

2020年度、2021年度,建滔集团是同宇新材第二大原材料供应商,2022年上半年是同宇新材第四大原材料供应商。

2020年度、2021年度、2022年上半年,同宇新材向建滔集团的原材料采购金额分别为3853.79万元、6764.58万元、2495.27万元,占采购总额的比例分别为13.04%、9.33%、5.52%。

(本文仅供参考,不构成投资建议,据此操作风险自担)