快报道

衡泰技术回复监管问询 上半年业绩转亏 人工成本占比高

应收账款和应收质保金激增 负债率“断崖式”下滑

作者:涟漪

12月2日,深交所官网显示,杭州衡泰技术股份有限公司(下称“衡泰技术”)回复了监管部门的第二轮审核问询,并更新了招股书。

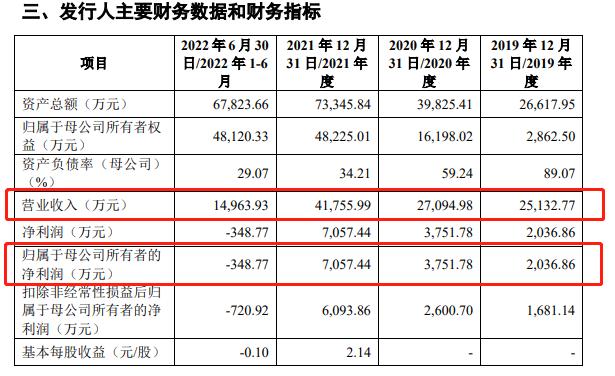

(来源:衡泰技术招股书)

衡泰技术是一家金融行业定量分析与技术供应商,专注于固定收益、外汇、大宗商品等资产(简称“FICC”)及衍生品的交易处理以及多资产的风险管理与投资分析。

2019-2021年及2022年上半年,衡泰技术的营业收入分别为2.51亿元、2.71亿元、4.18亿元、1.50亿元,归母净利润分别为2036.86万元、3751.78万元、7057.44万元、-348.77万元。

衡泰技术此次拟发行股票不超过1138.66万股,拟募集资金6.01亿元,将用于衡泰新一代多资产交易类产品产业化基地项目、新一代风险管理与投资分析类产品升级项目、研发中心建设项目。

收入季节性特征明显

衡泰技术主要产品分为应用软件产品服务、运维服务两大类别。其中,应用软件产品服务是该公司主要收入来源。

2019-2021年及2022年上半年,衡泰技术应用软件产品服务的营业收入分别为2.16亿元、2.27亿元、3.64亿元、1.19亿元,占总营业收入的比例分别为86.12%、83.89%、87.18%、79.50%。

招股书显示,衡泰技术客户是以证券公司、银行、基金公司、保险公司等为主的金融机构,该类客户对信息系统采购一般都实施严格的预算管理制度,客户从上年末或本年初制定采购计划,通过预算、审批、招标或商务谈判等流程,到签订采购合同、项目实施、测试、验收等工作,整个过程周期较长。

衡泰技术表示,客户的采购决策和采购实施的周期特点决定了该公司的营业收入呈现出较为明显的季节性特征,即上半年主营业务收入少于下半年主营业务收入。

2019年度至2021年度,衡泰技术下半年主营业务收入占全年主营业务收入的比例分别为69.41%、71.49%、69.60%,下半年特别是四季度收入占比较高,上半年收入占比较低,导致下半年实现利润占全年比例较高。

衡泰技术表示,在收入季节性等因素影响下,使得2022年上半年净利润亏损348.77万元。

应收账款和应收质保金激增 负债率“断崖式”下滑

近几年来,衡泰技术的应收账款和应收质保金增幅较大。

截至2019年末、2020年末、2021年末,2022年上半年末,衡泰技术应收账款和应收质保金的合计账面余额分别为2544.63万元、2907.23万元、5836.02万元、11635.46万元,占当期营业收入的比例分别为 10.12%、10.73%、13.98%、77.76%。

衡泰技术表示,随着业务规模的逐步扩大,或受金融机构内部审批周期不确定等因素影响,应收账款和应收质保金规模可能进一步上升。

截至2019年末、2020年末、2021年末,2022年上半年末,衡泰技术资产负债率分别为 89.25%、59.33%、34.25%、29.05%,同期可比公司平均值分别为29.36%、33.93%、35.95%、34.92%。

衡泰技术表示,整体债务水平随着自身经营所积累的可分配利润增长以及完成股权融资而持续下降,资本结构得到优化。

人工成本高企

招股书显示,衡泰技术所处行业属于技术密集型行业,业务发展需要大量的专业技术人才且主要经营成本为人工成本,其员工自2019年末的918人已上升至2022年上半年末的1333人。

2019-2021年及2022年上半年,衡泰技术主营业务成本中的人工成本分别为8343.03万元、9554.61万元、12965.25万元、4997.40万元,占同期主营业务成本的比例分别为83.26%、83.36%、84.62%、89.88%。

衡泰技术表示,随着规模的进一步扩张,员工人数预计会继续增加,受城市生活成本上升、软件专业技术人才短缺以及行业内公司对人才争夺加剧等因素的影响,人工成本存在持续上升的风险。如果人工成本增幅超过营业收入增幅,将可能会对该公司的经营业绩造成重大不利影响。

(本文仅供参考,不构成投资建议,据此操作风险自担)