快报道

光远新材IPO:连亏2年 实控人以股权抵偿关联方4.7亿元债务

IPO前夕,光远新材实控人李志伟与关联方进行了大额债务偿还交易和股权转让。

作者:涟漪

11月30日,深交所官网显示,河南光远新材料股份有限公司(下称“光远新材”)回复了监管部门的第一轮审核问询,并更新了招股书。

光远新材成立于2011年7月,注册资本金为4.99亿元,是一家集电子级玻璃纤维产品研发、生产与销售为一体的高新技术企业。

光远新材拟发行股票不超过1.66亿股,拟募集资金26亿元,将用于年产7万吨高性能超细电子纱生产线建设项目、年产1亿米高性能电子布智能化生产线项目、年产8000万米高性能超薄电子布生产线项目、补充流动资金。

连亏2年 产品价格波动大

光远新材主要产品为电子纱和电子布,产品广泛应用于消费电子、汽车电子、通信、家用电器、半导体封装、航空航天等领域。

电子布是光远新材营业收入的主要来源。2019-2021年及2022年一季度,光远新材的布类小计分别为4.24亿元、5.02亿元、10.83亿元、2.28亿元,占主营业务收入的比例分别为52.66%、60.29%、66.30%、61.53%。

电子纱和电子布是生产覆铜板、印刷电路板的关键基础材料之一,而覆铜板、印刷电路板是各类电子产品的关键上游产业,因此和覆铜板、印刷电路板等行业的周期性波动存在较高关联。

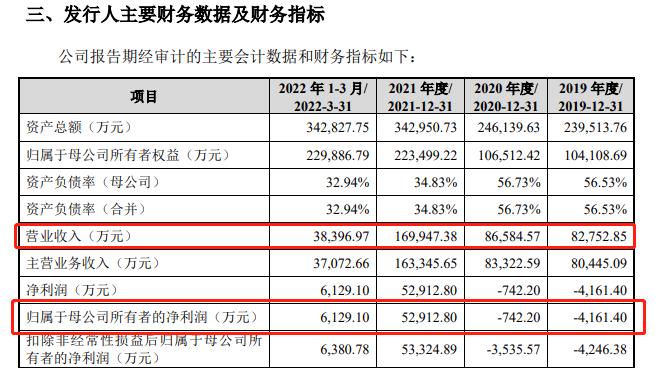

2019-2021年及2022年一季度,光远新材的营业收入分别为8.28亿元、8.66亿元、16.99亿元、3.84亿元,同期净利润分别为-4161.40万元、-742.20万元、52912.80万元、6129.10万元。

(来源:光远新材招股书)

2020年、2021年,光远新材营业收入增长率分别为3.58%、96.04%,变动较大。

光远新材表示,2019年及2020年,受境内电子级玻璃纤维产品产能急剧扩张以及终端市场需求放缓的影响,市场竞争程度加剧相关产品降价幅度较大。

2021年,光远新材受到下游新增产能投放及终端市场需求旺盛的影响,境内电子级玻璃纤维产品市场价格普遍大幅上涨,2022年一季度,境内电子级玻璃纤维产品市场价格出现一定回落。

光远新材表示,总体来看,若未来下游行业持续受到宏观环境、产业政策、下游需求不及预期或产能扩充等因素影响,导致电子级玻璃纤维行业供需失衡,产品售价下跌,将可能对该公司的财务状况造成不利影响,经营业绩出现下滑。

光远新材同时表示,极端情况下,甚至面临上市当年营业利润较上一年度下滑50%以上或上市当年即亏损的风险。

大量股份抵偿关联方债务

光远新材的控股股东、实控人为李志伟,其直接持有该公司35.33%股份,间接持有0.54%股份,合计持有35.87%股份。

IPO前夕,光远新材实控人李志伟与关联方进行了大额债务偿还交易和股权转让。

招股书显示,2021年10月,李志伟、李卫平、凤宝特钢、鑫宝贸易与凤宝住建签订《债务抵偿与股份转让协议》,李志伟与李卫平是亲姐弟关系。

李志伟将其所持光远新材5982.00万股股份转让予凤宝住建,以抵偿其所欠凤宝住建46649.71万元的债务;李卫平将其所持光远新材2852.00万股股份转让予凤宝住建,以抵偿其所欠负凤宝住建22237.99万元的债务。

上述债务抵偿完成后,凤宝住建挤进光远新材股东行列,并一举成为第二大股东,持有17.70%的股份。

凤宝住建法定代表人李志伟,股东分别为凤宝特钢、鑫宝贸易、李静敏、李志伟、李广元,分别持有67.06%、22.69%、4.92%、3.07%、2.25%股份。

与此同时,2021年10月,李志伟将光远新材450万股股份、640万股股份分别以3510万元、4992万元的价格,分别转让给嘉兴合任、海南星河。

李卫平将光远新材285万股股份、200万股股份,分别以2223万元、1560万元的价格,分别转让给嘉兴合任、海南星河。

李志伟、李卫平曾分别持有光远新材的股份50.46%、21.03%,经历2021年10月的一系列变动后,分别变更为35.33%、13.94%。

实控人李志伟缺钱的问题,从光远新材前身光远太阳能成立之时已开始。

2011年7月,光远太阳能成立之时,注册资本为1亿元,李志伟认缴出资5000万元,占注册资本的50%;焦松山认缴出资4800万元,占注册资本的48%;李广元认缴出资200万元,占注册资本的2%。

招股书显示,截至2011年7月25日,光远太阳能已收到股东缴纳的第一期注册资本(实收资本)2000万元,均为货币出资。

其中,李志伟实缴出资1000万元,焦松山实缴出资960万元,李广元实缴出资40万元,而李志伟、李广元、焦松山(所持出资额实际为李广元家族代持)用于实缴出资的资金均来自于关联企业凤宝住建提供的借款。

(本文仅供参考,不构成投资建议,据此操作风险自担)