快报道

佳宏新材高度依赖海外市场 应收账款规模上升毛利率逐年下滑

作者:涟漪

11月10日,深交所官网显示,芜湖佳宏新材料股份有限公司(下称“佳宏新材”)回复了监管部门首轮审核问询,并更新招股书。

佳宏新材成立于2002年2月,自设立以来一直专注于电伴热产品的研发、生产和销售,主要产品包括电伴热产品(自控温伴热带、恒功率伴热带)、温控器、配件以及电伴热系统工程。

佳宏新材于2022年6月29日申请创业板上市获受理,拟发行股票不超过1262.60万股,拟募集资金3.13亿元,将用于新型伴热材料智能组件产业化项目、研发中心建设项目、海内外营销体系建设及品牌推广项目。

境外收入占比超七成

佳宏新材近年营业收入呈现增长趋势,归母净利润出现波动。

2019-2021年及2022年上半年,佳宏新材的营业收入分别为2.01亿元、2.10亿元、3.00亿元、1.27亿元,归母净利润分别为4493.93万元、4127.10万元、5260.98万元、1930.83万元。

招股书显示,佳宏新材2022年前三季度实现营收2.52亿元,同比增28.42%;实现净利润4971.65万元,同比增30.61%;

佳宏新材表示,营业收入和净利润较2021年同期均有所增长,主要由于该公司持续的市场开拓,境内境外业务收入均有所增长。

佳宏新材表示,在国际市场,该公司已先后通过北美UL、ETL及CSA认证,欧盟CE、RoHS、ATEX认证,俄罗斯EAC认证,德国TUV认证等多项国际产品认证,可出口到欧洲、北美等多个地区。

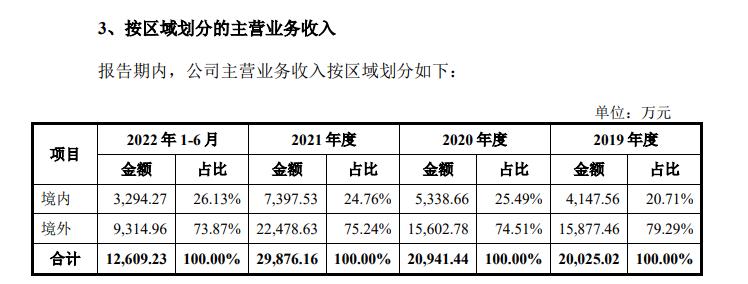

收入占比上,2019-2021年及2022年上半年,佳宏新材境外营业收入分别为1.59亿元、1.56亿元、2.25亿元、0.93亿元,占营业收入的比例分别为79.29%、74.51%、75.24%、73.87%,皆超七成。

(来源:佳宏新材招股书)

佳宏新材表示,其主营业务收入以境外收入为主,境外客户主要为国际工业及家居用品供应商和区域电伴热品牌商,主要以ODM/OEM的形式向国际市场提供产品。

具体境外地区来看,佳宏新材主要销往欧洲和北美洲。

2019-2021年及2022年上半年,佳宏新材欧洲地区占境外营收的比例分别为52.51%、62.90%、65.45%、61.11%,北美洲地区的比例分别为45.73%、33.40%、32.34%、35.68%。

应收账款上升存回收风险 毛利率持续下滑

佳宏新材随着业务的扩展,应收账款余额逐年增加。

截至2019年末、2020年末、2021年末、2022年6月末,佳宏新材应收账款账面价值分别为4317.85万元、4850.01万元、7434.25万元、7904.96万元,占当期营业收入的比例分别为21.47%、23.09%、24.79%、62.36%。

对于应收账款余额逐年增加,佳宏新材表示,受到大型企业账期普遍较长且回款速度受到工程进度的影响;随着部分客户的业务量迅速增长,调整了部分客户的账期;受疫情影响,国外客户以居家办公为主,货款结算有所延迟。

佳宏新材同时表示,随着经营规模扩大,应收账款余额可能进一步扩大,如果客户的信用状况发生不良变化,应收账款不能按期收回,该公司现金流、资金周转和生产经营活动将会受到不利影响。

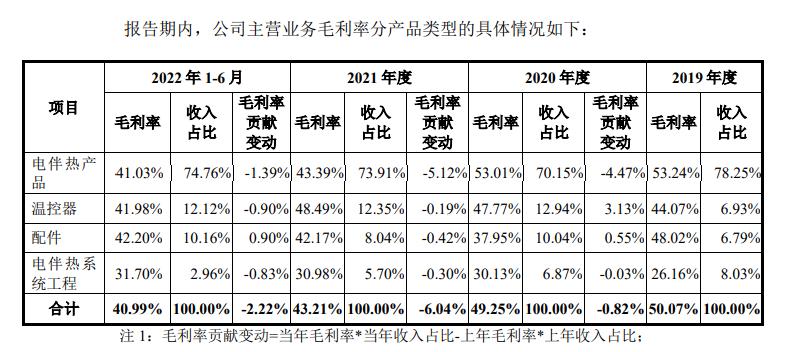

佳宏新材应收账款逐年增加的同时,综合毛利率呈现下滑趋势。截至2019年末、2020年末、2021年末、2022年6月末,佳宏新材综合毛利率分别为50.28%、49.40%、43.41%、41.14%。

佳宏新材表示,综合毛利率主要受电伴热行业市场价格波动、汇率波动、金属丝等原材料价格变化及外部环境变动等因素的影响。

电伴热产品营收是佳宏新材营收的主要来源,2019-2021年及2022年上半年,营收占比分别为78.25%、70.15%、73.91%、74.76%。

(来源:佳宏新材招股书)

2020年、2021年、2022年上半年,佳宏新材电伴热产品的毛利率贡献分别下滑4.47%、5.12%、1.39%。

(本文仅供参考,不构成投资建议,据此操作风险自担)