快报道

三大机构点评2022年A股市场:向左走 还是向右走?

2022年的A股市场将是一个怎样走势?

作者:任港

外资调研A股步伐加快了,2022年3月以来,摩根士丹利、贝莱德、富达等调研了多家A股上市公司。

投资者也想弄清楚,2022年的A股市场将是一个怎样走势?到底是底部还是将来会持续下跌?

对此,GPLP犀牛财经收集了一些机构的观点。

融通基金:A股市场处于底部区域

2月,A股市场行情欲扬先抑,前半程高景气赛道大幅调整,后半程半导体、新能源汽车、光伏等全面上涨,而稳增长相关行业表现较弱。

展望后市,融通基金逆向策略基金经理刘安坤认为,A股市场或处在全年的底部区间。稳增长仍是短期主线,但已进入第二阶段。成长方向短期有反弹动能,幅度仍有空间,但需积极关注新主线,目前相对看好风电、“东数西算”的机会。

刘安坤判断,市场或处在全年的底部区域。他分析,春节以来,市场走势明显低于市场预期,基本面层面,主要是美联储在持续高通胀下,不断加强收紧的预期,致使海外美股波动回撤,进而影响A股的情绪,国内稳增长政策的推进及金融数据基本沿着有利的方向演进,未出现低预期的情形。但在资金面,赛道型板块在春节前表现较弱后,迎来了绝对收益了结、相对收益调仓的杀跌,以至于不管从绝对跌幅还是个股的估值性价比,都呈现出短期反弹的需求。

刘安坤认为,从观测大盘的风险溢价指标ERP看,在前两周突破了正1倍标准差后,在俄乌边境局势升级的短期冲击下进一步上升,从经验数据看,这个位置是参与股票性价比较高的阶段,除非2022年发生类似于2018年的熊市。从目前的海内外宏观变化看,熊市仍是小概率。而这种小概率是否会发生,需要观察的两个变量:一是国内稳增长持续低预期,上市企业的盈利加速下滑,从分子端冲击;二是全球迎来持续的高通胀,从分母端冲击,不管是地缘冲突还是供应链去全球化等因素,目前后者需要保持观察。

展望后市,刘安坤分析,从结构上来看,稳增长进入到第二阶段,成长短期有反弹动能。稳增长在政策角度已不断兑现,当前阶段需要中观的开工、水泥玻璃等库存数据提供有力的证据,短期中观数据偏弱,跟季节性有关,也可能跟地产投资的快速下滑有关,建议保留兼具稳增长和格局改善逻辑的相关个股,减弱单纯依赖政策的个股配置。

另外,刘安坤认为,成长股有反弹动能。成长股(新能源、半导体、军工)近两周已走出明显的超跌反弹特征,即下跌更多的反弹幅度更大,目前创业板/科创板为代表的反弹仍有一定空间,但目前面临的外部环境和年初至今的新发基金体量明显弱于2021年同期,可能制约最终的反弹强度。

整体而言,刘安坤建议,在此阶段,寻找估值相对低位、逻辑相对确定的方向,目前看,“东数西算”可能是较合适的主题,大逻辑上属于新基建的方向,同时相关公司的估值、持仓均处于低位;新能源中的风电在招标预期升温下也相对看好;同时为了对冲小概率事件的发生,也建议在高通胀方向做长期的配置,比如煤炭、有色、原油、农业等价格型资产。

格雷资产董事长张可兴:坚定持有低估和价值合理的优秀企业

春节后的第一个交易月份,市场并没有延续春节的欢乐氛围,相反,以极快的速度让还处于假期状态的投资者快速“上岗”,伴随着几次基本面和外围的突发事件,快跌快涨的走势和风格切换加快,让不少投资者恐惧、担忧、迷茫。

2月上旬,央行公布了2022年1月份的社会融资数据,2022年1月社会融资规模增量为6.17万亿元,比2021年同期多9842亿元。2021年12月份以来,央行多次降准、降息,社会融资数据也确实证实了宽松的态度与行动,但是市场却并不“买账”,数据公布的第二天便上演了 “股债双杀”的局面,市场的悲观情绪可见一斑。

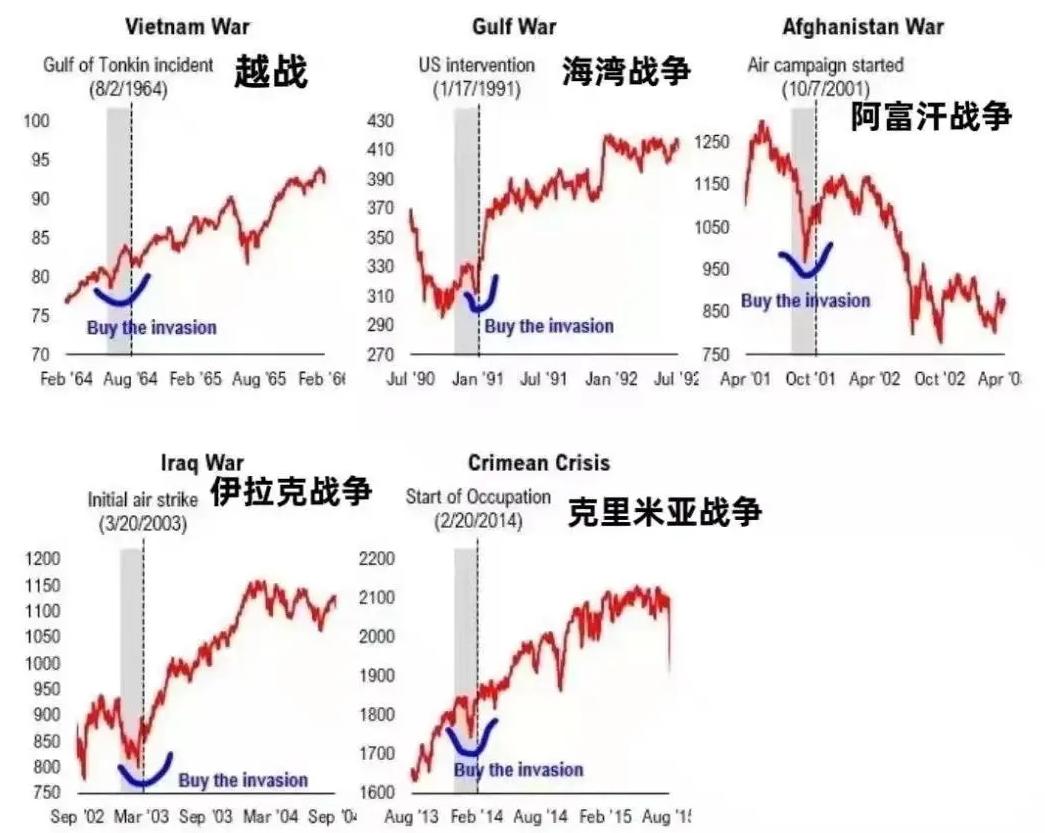

月末,俄乌冲突升级,加大了市场的恐慌和震荡,让投资者感到无所适从。格雷资产董事长张可兴认为,俄乌冲突只是局部冲突,对全球经济尤其是中国市场的影响有限;其次,地区冲突对股市的冲击是短期的影响,之后市场很快就会回到正常轨道。历史多次局部战争与标普500的走势图一样,短期看很吓人,拉长看不过是“一朵浪花”而已。

金信基金看后市:在不确定的环境中确定性的因素更值得关注

关于2022年的A股行情,金信基金的刘榕俊认为,2022年,经济增长、外围环境、疫情变化等很多影响因素都不确定,开年以来的急速调整也给投资者情绪带来负面影响,在不确定的环境中,确定性的因素更值得关注。

首先,新能源、环保节能等行业发展空间巨大。中国在2030年要实现碳达峰,在2060年要实现碳中和,这是未来几十年中国确定要去做的事情,很多行业都受此影响,有些甚至是颠覆性的影响,比如新能源车的渗透率不断地提升,电力电子、光电转化和储能等技术的进步带来能源结构不断优化。

第二个确定性是国家对科技创新的投入。发展经济既要内循环又外循环,但是内循环是国家经济发展的根本。近年来中国在芯片半导体设备、高端数控机床、军工领域的关键设备和零部件的投入持续加大,技术进步和市场应用等进展迅猛。

第三个确定性的趋势是制造业的转型升级。中国是制造业的大国,但是很多方面还是大而不强,通过转型升级降本增效、提升竞争力是行业迫切的需求,智能化、数字化、自动化是大的趋势。

对于值得关注的行业机会,刘榕俊认为2021年12月,中央经济工作会议明确指出要稳增长,“稳”是2022年最重要的政策基调。在稳字当头的大环境下,持续的成长是关注的重点。2022年,看好智能制造的投资机会,制造业升级重要方向是智能制造,随着5G通信和人工智能的发展,工业机器人、数控机床等智能装备的大量应用能够帮助制造业提高生产效率和工艺水平,并且,随着自动化、机器视觉、智能物联网的快速发展,传统制造业不断实现生产流程、工艺、技术、产品等革新,极大地促进了制造业的降本增效,很多细分领域的优势公司值得关注。此外,看好符合经济转型要求的新能源、科技创新、节能环保以及受益于数字化和智能化的行业。

金信基金坚持长期价值投资,整个二月份,除了小幅建仓部分近期调整比较大的医药、旅游零售、新能源、物业等领域的龙头企业之外,并没有太大的仓位调整,还是坚持持有商业模式优秀、“护城河”深、未来有足够发展空间的优秀企业。在这种结构性和震荡行情的格局下,格雷资产依然认为,坚定持有低估和价值合理的优秀企业,坚持长期主义,是未来致胜的不二选择。格雷资产重点关注和看好的方向,依然是以食品饮料为主的消费行业,科技互联网行业,大健康产业,新能源行业,疫情恢复预期下的旅游零售以及物业服务管理行业。长期来看这些行业仍然是“坡长雪厚”的优质赛道。

比如说消费行业的白酒。虽然在春节假期期间,全国不少地区,尤其是传统的白酒消费大省,因为受到疫情的影响,使得销售数据并不亮眼,但是疫情之后,白酒的消费依然会恢复,而且这种短期的风险将随着疫情的受控,影响逐渐变小。另一方面,最近半年以来,不少名酒企业开始对外宣布扩产计划。格雷资产认为,高端名酒市场份额现在依然很小,白酒行业集中度提升空间依然很大,少喝酒喝好酒,商务消费宴请消费不断升级都将是长期趋势。

互联网行业也是如此,短期来看,行业的监管措施还未完全落地,监管部门的一点“风吹草动”便可以让某些公司的股价在短期内出现暴跌。对于价值投资者来说,股价暴跌之时可能就是机会来临之际,因此,格雷资产会一直关注互联网行业的动态变化,遇到合适的机会,也会加大配置。

除了互联网,物业服务管理行业也是格雷资产重点关注的领域。在“房住不炒”的大背景下,房地产的成长空间越来越小,而且不确定因素也非常大,但是物业服务管理作为房地产的下游,却是一个被很多人忽视的机会。格雷资产认为,中国目前的物业管理行业集中度仍然有很大提升空间,2021年以来受地产行业影响,物业股回调较大,一些龙头企业进入低估区间,我们逐渐开始布局。

新能源行业也是如此。作为2021年火热的行业和赛道之一,不少投资新能源行业的投资者收获颇丰。但是自2021年底以来,高估值的新能源行业也在不断调整,市场逐渐回归理性,即便是行业“龙头”股票,股价也接近下跌30%-40%,甚至“腰斩”。格雷资产认为,股价下跌的背后其实是市场理性回归的表现,长期来看,新能源行业成长空间仍然很大,只要价格合理便是入场机会。

当然,除了重点关注的消费、大健康、互联网、新能源和物业服务行业之外,其他行业的一些优秀企业也存在不错的机会,格雷资产也将一如既往地持续关注不同行业的长期机会,寻找符合格雷资产投资标准的卓越企业,并等待出现好的“击球”机会。

展望未来,格雷资产认为,市场受到美联储加息以及俄乌冲突等众多利空因素的叠加,出现了短期的快速调整,很多优质公司出现了有一定吸引力的估值和价格,未来市场情绪和信心会慢慢修复,所以在当前的位置上,继续大幅下跌的空间不大,同时随着稳增长和扩大内需等政策的持续加码,未来经济会缓慢复苏,企业盈利也会开始改善,优秀企业将更加受益。

格雷资产将保持一贯严格的投资标准去寻找卓越的公司,不会随着市场热点的变换而切换投资风格,与时间做朋友,与卓越企业共成长,让企业的盈利增长实现财富增值的目标。