快报道

产品质量问题频发 营收三连降 箭牌家居能成功IPO吗?

7月1日,箭牌家居披露招股说明书,拟登陆深圳证券交易所主板。

作者:兮木

来源:GPLP犀牛财经(ID:gplpcn)

7月1日,箭牌家居披露招股说明书,拟登陆深圳证券交易所主板。箭牌家居拟募资约18.09亿元,主要用于智能家居产品产能技术改造项目,年产1000万套水龙头、300万套花洒项目,智能家居研发检测中心技术改造项目,数智化升级技术改造项目以及补充流动资金。

公开资料显示,箭牌家居创立于1994年,曾用名乐华家居集团,是一家集研发、生产、销售与服务于一体的大型现代化制造企业,生产产品品类范围覆盖卫生陶瓷、龙头五金、浴室家具、瓷砖、浴缸浴房、定制橱衣柜等全系列家居产品。

营业收入连年下降 毛利率增长不稳定

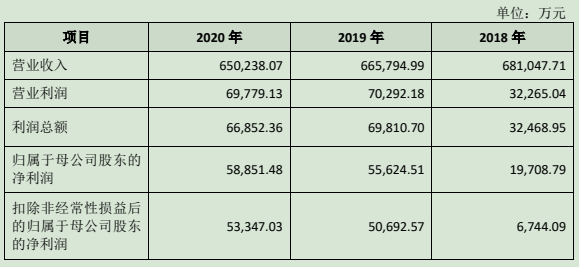

据招股书,2018-2020年,箭牌家居营业收入分别为68.10亿元、66.58亿元、65.02亿元,净利润分别为1.97亿元、5.56亿元、5.89亿元。

图源:箭牌家居招股说明书

可以明显看出,箭牌家居的净利润呈现增长趋势,但值得注意的事,其营业收入并没有跟上其净利润连年增长的脚步,呈现异常反向变动。

箭牌家居在招股书中表示,其营业收入波动的原因是受产品销售结构变动、消费者偏好变动、市场竞争加剧、新冠疫情冲击等因素的叠加影响。

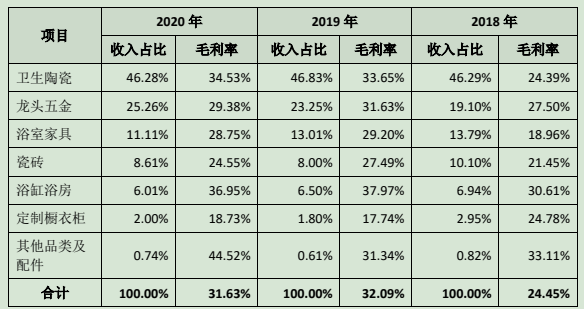

此外值得注意的是,虽然箭牌家居的净利润呈增长趋势,但这样的增长存在不稳定性。招股书显示,2018-2020年,箭牌家居的毛利率分别为24.45%、32.09%、 31.63%,且2020年,而同行业企业蒙娜丽莎的毛利率为35.05%,惠达卫浴为31.3%,可以看出,与同行相比,箭牌家居的毛利率并不算太高,且在2020年下滑,存在明显波动性。

图源:箭牌家居招股说明书

资产负债率高于同行 服务不到位被投诉

据招股书,2018-2020年,箭牌家居的流动负债合计分别为50.83亿元、46.30亿元、44.10亿元,流动资产合计分别为29.5亿元、27.22亿元、30.43亿元,虽然流动债务持续减少,但到2020年,箭牌家居的流动资产仍然无法覆盖流动负债。

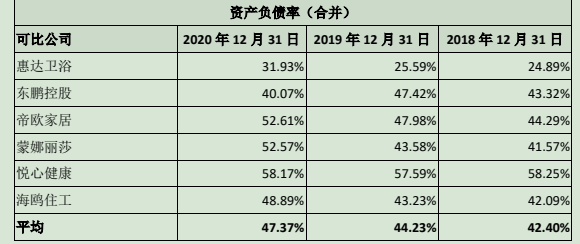

2018-2020年,箭牌家居的资产负债率(合并)分别为82.95%、76.05%、67.56%。而同期同行业可比公司的资产负债率平均值分别为42.40%、44.23%、47.37%。可以明显看出,箭牌家居的资产负债率远高于同行业可比公司。

图源:箭牌家居招股说明书

对此,箭牌家居在招股书中表示,这主要是由其于前期经营积累较少,且尚未上市,融资渠道相对有限,股权融资规模较少的缘故;此外,箭牌家居的经营积累大量投入长期资产的购置和建设,使得流动资产规模相对较低。

此外,伴随着冲刺IPO的步伐,箭牌家居的产品质量也问题频发,投诉连续不断。

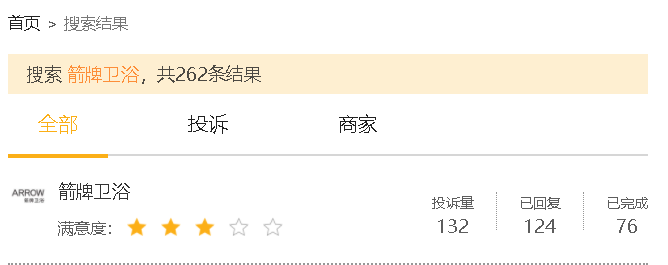

截至2021年7月16日21时,黑猫投诉平台上关于箭牌卫浴投诉量为132条,已完成74条。其中最近一条投诉是在7月1日,有消费者称,箭牌卫浴官方旗舰店店大欺客,送错货拒不承认,态度恶劣;另一消费者称,浴室柜损坏,不重发,不负责,推诿扯皮等,投诉多涉及产品质量问题及售后服务问题。

图源:黑猫平台

(本文仅供参考,不构成投资建议,据此操作风险自担)