快报道

为什么满帮集团、每日优鲜们不香了?

为何来自中国的中概股不香了?

作者:橘颂

来源:GPLP犀牛财经(ID:gplpcn)

上市三天后的满帮集团又接近了发行价。

2021年6月22日,满帮集团在纽交所上市,发行8250万股ADS(美国存托股),发行价格为19美元,筹资15.675亿美元。

然而,截止2021年6月25日收盘,满帮集团收盘于19.75美元/股,仅仅三天,满帮集团就接近发行价。

与满帮集团同样遭遇的,还有每日优鲜。

2021年6月25日,每日优鲜正式登陆纳斯达克,不过,其一开盘就跌破发行价,开盘价报10.65美元,较发行价13美元下跌18%,收盘报收9.66美元,跌幅25.69%,市值22.74亿美元。

与此同时,当天,美国道琼斯指数上涨237.02,创新高34433.84,标普500达到4280.70,纳斯达克微跌0.06%,收盘于14360.39。

如果不是大盘原因,那么,为何来自中国的中概股不香了?

一方面是企业估值过高,美国资本市场不太认可;

根据Fathom跟踪的在主要业务来自中国但在美国上市的公司业绩指数CEI(China Exposure Index)今年表现一路向下,对于美股投资者来说,如果市场整体估值下降,首先抛售的肯定是自己不太熟悉的海外市场公司,这也是2021年4月以来中概股走弱的一个原因。

另一方面,在瑞幸咖啡之后,来自信息披露的问题,这让美国投资者开始对中概股投资保持谨慎。

其实,早在2019年4月23日,美国证券交易委员会(SEC)主席杰伊•克莱顿(Jay Clayton)就曾发布言论称:因为信息披露的问题,他提醒投资者近期在调整仓位时,不要将资金投入在美国上市的中国公司股票。

此外,面对美国证券交易委员会(SEC)已通过《外国公司问责法案》修正案,令不少美国长期投资机构担心中概股面临政策不确定性风险而削减持仓。

满帮集团则是其中的一个例子。

在监管作为另外一只靴子未落地之前,满帮集团曾让投资者如履薄冰。

在过去一年里,满帮集团不仅多次被约谈、要求整改,而且还频频受到外界对其接单抽成、涉嫌垄断等方面的质疑。

“打新我们都没有参与,不知道监管什么时候到来。”某机构投资者私下里透露说。

资料显示,上市前,满帮集团曾计划IPO募资规模将近20亿美元,估值将达到200亿美元,然而,最终数据显示,满帮集团最终筹资15.675亿美元,并没有达到预期。

从瑞幸咖啡到趣店 中概股那些所谓的独角兽

投资圈不乏动辄估值几十亿上百亿美元的独角兽。

典型的莫不如瑞幸咖啡。

从创立到IPO,瑞幸咖啡只花了17个月时间,号称成为全球最快IP0公司。

公开资料显示,在正式IPO之前,瑞幸咖啡曾完成3轮共计5.5亿美元融资:

2019年5月17日,瑞幸咖啡上市之后,市值一路暴涨,2020年1月17日最高价高达51.38美元,市值一度超过120亿美元。

对此,复兴资本(Renaissance Capital)负责人凯瑟琳-史密斯(Kathleen Smith)称,“自1999-2000年互联网泡沫以来,还没有一家公司在成立不到两年就取得30亿美元的公开估值。”

当然,后来,瑞幸咖啡的故事所有人都知道了。

2020年4月2日,瑞幸咖啡“自爆”公司存在22亿元的财务造假,瑞幸股价一夜跌去75%。

2021年5月15日,瑞幸咖啡收到纳斯达克交易所的退市通知,瑞幸咖啡百亿美元市值化为泡影。

另外一个例子则是趣店。

2017年10月18日,趣店集团在美国纽约交易所上市,发行价为24美元每股。开盘当天股价即猛涨40%,收盘时市值超过96亿美元。随后国内现金贷监管环境趋严,趣店股价一路暴跌。截至2021年6月25日,趣店的股价已经跌至2.57美元,较之发行价跌去了近90%。

由此可见,即便估值百亿美元,但是作为“独角兽”依旧有坠落凡间的可能,尤其是在今年,独角兽纷纷现出了原形,怪兽充电跌去了25%,2020年底上市的完美日记,早就跌破了发行价,每日优鲜上市即破发,满帮集团也在发行价附近徘徊。

在一级市场所谓百亿估值的独角兽们,当在头部机构不准备继续输血的时候,这些互联网公司只能去二级市场的淘金,然而,并不是每一个互联网公司都是拼多多,能够上演二级市场逆袭的资本奇迹,因为美国资本市场的机构投资者与中国的散户不同,华尔街不相信眼泪。

满帮集团也是一个被资本吹起来的独角兽。

在一级市场,满帮集团同样上演了“A萝卜蹲完B萝卜蹲,B萝卜蹲完C萝卜蹲,C萝卜蹲完D萝卜蹲”的故事。

满帮的前身是运满满和货车帮。运满满是一家江苏的企业,货车帮则来自贵州。

2017年11月,在王刚的撮合之下,双方合并为满帮集团,并由王刚担任满帮集团的董事长,直至2020年11月,王刚才卸任,改由运满满的CEO张晖担任。

合并后,满帮集团继续受到资本青睐,三年内获得的融资接近46亿美元。

2020年11月,满帮集团完成了上市前最后一轮约17亿美元的融资,当时有报道称其估值已经超过120亿美元。

数据显示,2014年至2017年,运满满共进行了7轮融资,投资方包括光速中国、红杉中国、云锋基金、纪源资本等头部机构,融资额共计数亿美元,就股权结构而言,满帮集团管理层合计持股22.4%,其中创始人张晖合计持股16.6%;机构投资者方面,软银持股22.2%,红杉持股7.6%。

在资本的推动下,合并后的满帮集团即在三年后估值上百亿美元,甚至早在2017年,就曾传出其上市消息——运满满第一次传出拟IPO是在2017年的3月。当时,时任运满满副总裁的徐强表示,运满满将在2018年计划远赴海外IPO;同年的11月,市场没有迎来运满满递表上市,却迎来了运满满和货车帮的合并。

“近期很多中国的独角兽登陆资本市场,上市的时候吹的特别好,然后一旦上市就变脸,其股价很多都腰斩,坑了很多美国投资者,因此,现在一提到中国的独角兽,对方其实都不太买单的”某美股投资者表示说,其现在连打新都拒绝参与。

以满帮集团此次IPO为例,此前满帮集团IPO拟募资20亿美元,然而IPO只募集到了15.675亿美元,也就是说,此时,满帮集团的估值已经缩水了25%。

这显示了投资人对满帮集团200亿美元估值的质疑。

当二级市场的E萝卜拒绝完这个“萝卜蹲”的游戏的时候,这就需要企业的资质足够好。

满帮集团目前不仅一直亏损,而且其亏损额还在不断扩大。

选择性披露信息 满帮等中概股再次上演趣店的故事

在哪里上市,就要接受当地证券交易所的监管。

针对中概股的信息披露问题,自从趣店、瑞幸咖啡之后,美国证监会一直关注的焦点,当然,因为瑞幸咖啡事件,这让中美两地联合监管开始了讨论。

而对于这个问题,满帮集团等中概股也同样选择了选择性披露。

面对监管问题,2021年5月14日,交通运输部、网信办等8部门联合约谈了满帮、货拉拉等10家运输平台:约谈指出,部分货运平台特别是满帮集团、货拉拉公司等,存在着定价机制不合理、运营规则不公平、生产经营不规范、主体责任不落实等突出问题,平台部分经营行为涉嫌侵害货车司机合法权益。因此要求,各平台公司要正视自身存在的问题,立即开展整改。

而公开资料显示,正是因为这个问题,这导致了卡车司机的严重不满。

而来2020年5月交通部发布的报告的显示,货车直接从业人员减少了300万人。据中国汽车数字研究院发布的《卡车用户群体研究报告》显示,76%的被访者表示曾经被无故耽误装卸货时间或者扣押运费。运输者对网络货运平台的实际使用满意度很低,且网络货运平台的诚信服务体系并不健全,没有做好运价的引导,货主和实际运输者对其评价褒贬不一。

而正是来自对卡车司机的抽成,这成为满帮集团的主要营收——据其财报显示,满帮集团的货运经纪服务收入从截至2020年3月31日的3个月的1.892亿元人民币增长到2021年同期的4.464亿元人民币(6840万美元),增长了135.9%,主要原因是涉及货运经纪服务的交易活动大幅增加。

然而,货运服务卡车司机不同于滴滴的普通司机,他们需要每日平均行驶190公里,每吨货物的运输距离平均为177公里,如果一旦过度压制,则不仅其面临生命危险,而且,日积月累之下,这导致人休车不休的货运行业面临用人危机,因为究竟有多少货运司机想加入这个行业呢?当300万货车从业人员选择用脚投票的时候,满帮集团的未来何在?

对此,2016年中国的货车司机有3000万, 2018年是2100万,到了2020年这个数字变成了1800万, 5年内中国一共减少了1200 万货车司机。

而针对这个经营风险,满帮集团并没有在招股书当中进行披露。

其次,从公司财务角度来讲,满帮集团这家公司的经营一般,在这种背景下,对于当前214亿美元的市值并不是太匹配。

满帮近期的财务表现可以大致概括如下;营收增长速度较慢;利润和利润率提高;运营亏损猛增;运营现金流刚刚“转正”。

从营收角度来讲,满帮的收入主要来自两大块:货运匹配服务和增值服务。在 2020年,货运匹配服务带来了19.47亿元收入,在总收入中占比75.5%;增值服务收入6.34亿元,占比24.5%满帮实现总营收3.96亿美元,较之2019年的3.78亿美元仅仅增长了4.8%。

货运匹配服务又称货运经纪服务,主要内容是撮合托运人和司机的订单,从2019年至2020年,满帮集团货运经纪服务的净收入占比分别为52.3%和52.9%。货运清单服务则主要面向托运人,在满帮集团的货运平台上,每个托运人能免费发布的订单是有限的。托运人可以通过开通会员的方式,获得发布额外订单的权利。

此外,满帮集团还会向托运人和司机提供包括提供小额贷款、保险、ETC推广等增值服务,并收取相应的服务费。

令人意外的是,满帮集团的货运经纪服务营收还有一部分为地方财政局的退税等补贴。

在招股书中,满帮强调,“我们的货运经纪服务的盈利能力一直且预期将继续依赖地方财政局提供的政府补贴。”,据其招股书显示,2019年至2020年,满帮集团货运经纪服务产生的增值税总额分别为17.48亿元和17.63亿元,而为了鼓励地方经济和商业发展,部分地方以政府补贴的形式退还增值税。2019年至2020年,满帮集团获得的增值税退税额分别为8.61亿元和9.39亿元,占当期净收入的比重分别为34.82%和36.38%。

满帮集团表示,若其未来不能获得此类补贴,其业绩将受到重大影响。

尽管收入增加,然而满帮集团的亏损额也在不断扩大。

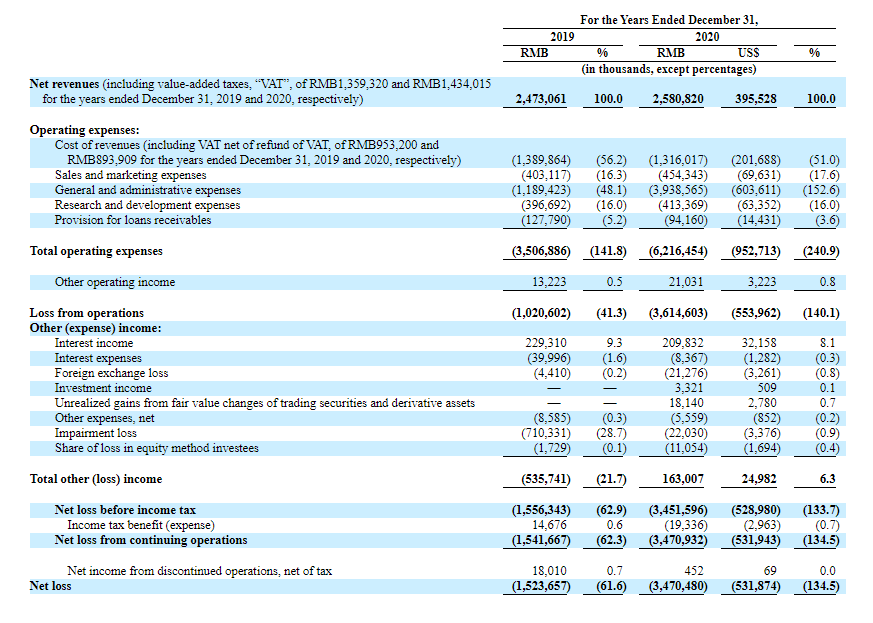

招股书显示,2019年至2021年第一季度,满帮集团的净收入分别为24.73亿元、25.81亿元和8.67亿元;同期,其净亏损分别为15.24亿元、34.71亿元和1.97亿元。

而满帮集团亏损严重的主要原因在于其期间费用居高不下。

招股书显示,2019年至2020年,满帮集团的销售费用、管理费用以及研发费用之和分别为19.89亿元和48.06亿元,占当期净收入的比重分别为80.44%和186.23%。

(来源:满帮集团招股书)

满帮集团表示,随着其业务的扩张技术能力的提升,其销售费用、管理费用及研发费用还会进一步增长。也就是说,满帮集团的亏损很可能还将持续下去。

然而,就是这样一个亏损遥遥无期,且面临整个行业人员流失的企业,居然估值214亿美元,这让美国资本市场对其高估值普遍质疑——据纽约大学斯特恩商学院估值研究专家达莫达兰(AswathDamodaran)汇编的资料显示,至2021年1月时,一篮子美国上市货运公司的企业价值对近四个季度销售额比率为3.73左右,然而满帮的这一指标竟然超过了38。

而且,满帮2020年的营收增长速度只有区区4.8%,而由于员工股票薪酬计划的支出,这一亏损更是惊人。可以说,一家营收增长速度只有4.8%的企业,居然要求IPO投资者接受超38的市销率,在这种背景下,资本市场只能用脚投票,当然,上市三天后,满帮集团也徘徊在了发行价。

最后,模式同滴滴雷同的满帮集团,伴随着滴滴货运的启动,在货运领域,满帮集团还将与滴滴货运面临直接竞争,然而在同城货运这个市场,货拉拉、快狗打车已经是这个领域的主要玩家。

资料显示,早在2020年,滴滴集团就进军同城货运市场,先后覆盖长三角和川渝地区,加上此次开城,进一步覆盖华东地区,同时登陆北京,目前滴滴货运日单量持续突破10万单。根据媒体2020年8月公开报道,滴滴货运在已开城市市场份额已经获得50%市场份额。

2021年2月,滴滴货运还完成淡马锡、CPE、IDG资本等领投15亿美元融资,参与方包括由全国社保基金、北京市政府、海淀区政府等共同出资的中关村龙门基金以及物流地产老牌投资方普洛斯和碧桂园创投等。

由此可见,伴随更多巨头的强势入局,同城货运市场大战一触即发,伴随着多方强兵猛割据一方,同城货运市场还即将迎来一场来自巨头的持久战。

在行业竞争进一步升级的背景下,这对以货运为主的满帮集团来讲,其压力也将与日俱增,因此,如果满帮集团的未来发展不如预期的话,那么,资本市场显然选择用脚投票。

(本文仅供参考,不构成投资建议,据此操作风险自担)