快报道

汽车零部件市场:头部效应明显、新能源汽车配件火爆

汽车零部件企业能摆脱对整车企业的依赖吗?

作者:少言

来源:GPLP犀牛财经(ID:gplpcn)

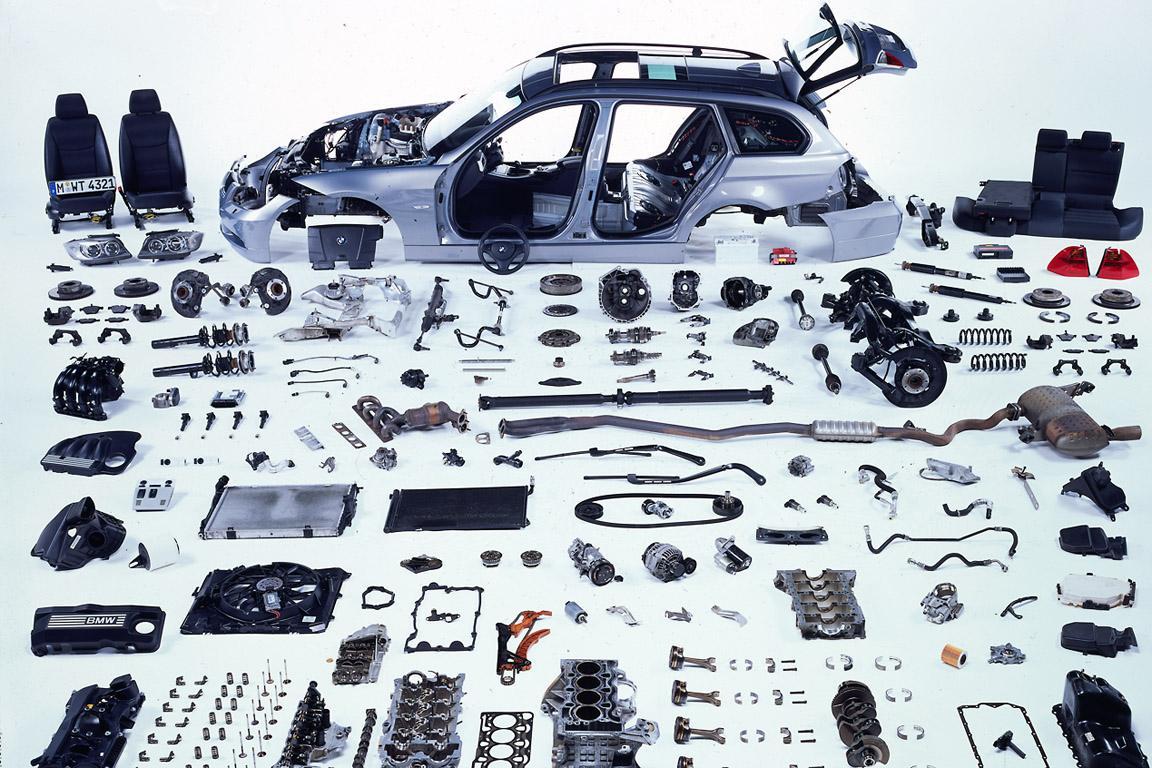

一辆汽车大约有2万个零部件组成,一些特制汽车零部件甚至超过3万个。

汽车零部件产业链上游涉及到钢铁、有色金属、电子元器件、塑料、橡胶、木材、玻璃、陶瓷、皮革等原料供应商,下游则是汽车整车制造厂商、汽车4S店、汽车修理厂、汽车零部件配件商和汽车改装厂等。

汽车零部件种类繁多,细分领域较多,汽车零部件市场中参与者众多,但多数企业规模较小,呈现出行业集中度较低、竞争激烈的特点。

零部件作为汽车产业链中最接近原材料供应的一环,在制造端和供给端的夹击下,中国的汽车零部件企业总体处于产业链弱势地位,议价能力较弱,再加上外资汽车零部件企业不断渗透中国市场,中国汽车零部件生产企业本就逼仄的生存空间进一步被挤压。

据悉,全球排名前100位的汽车零部件供应商中有70%已来华开展业务,已占据中国市场60%以上的市场份额。

中国汽车零部件市场上有没有可能出现一个实力可以与世界行业头部相匹敌的综合汽车零部件供应商?

公开资料显示,中国多数知名汽车零部件供应商依旧以单一零部件为主,比如福耀玻璃、宁德时代、中信戴卡等。

虽然汽车零部件供应商的上游就是原材料供应,也是汽车产业链中最先接受原料涨价压力的一环,然而,从目前来看,汽车市场的景气度仍是汽车零部件需求量的最大限制。

据悉,从2020年四季度以来,汽车各类零部件原材料就“涨声一片”。铁矿石、焦炭价格攀升,汽车所需的碳素钢、锰钢、硅锰钢等钢材的价格均出现上涨。不仅是汽车钢板、轮胎、汽车塑料件、钢结构件、芯片在涨价,动力电池也在承受原材料涨价压力。

涨价不仅对下游整车企业造成影响,其实对零部件供应商的竞争力也是考验。

原本依托上汽集团而活的华域汽车,近年来也在不断向外拓展市场。2020年,华域汽车有46.1%的营业收入来自与上汽集团以外的整车客户。旗下延锋汽车内饰系统在全球汽车内饰市场保持较高占有率,2020年营收达到1335.78亿元,同比下降7.25%,在2020年市值曾突破1000亿元。

福耀玻璃更是将中国的汽车玻璃销往全世界,但业绩仍受汽车整体环境影响较大。2021年第一季度,福耀玻璃实现营收57.06亿元,实现归属于上市公司股东的净利润8.55亿元;但2020年第四季度实现营收61.3亿元,净利润为8.8亿元;2021年第一季度相较于2020年第四季度有下滑。芯片短缺导致全球汽车产量下降,使较为依赖汽车行业的福耀玻璃间接受到影响。

据中国乘联会数据,2020年国内市场销售整车2532.4万辆,同比下降2.2%,其中,乘用车销售2004.4万辆,同比下降7%;新能源汽车销售126.9万辆,同比增长7%。

新能源汽车的销量扩大也带动了相关零部件供应商的业绩。以动力电池供应商宁德时代为例,2020年营收为503.19亿元,净利润为55.83亿元。宁德时代2021年第一季度营收为191.67亿元,净利润为19.54亿元。宁德时代用500多亿元的营收撑起了万亿元市值。

新能源汽车的火爆也带动了更多电子元器件产销两旺。

热门方向:汽车芯片、自动驾驶等联合研发

据中国汽车工业协会数据,中国新能源汽车市场规模预计会从2020年200万辆增长至2030年1000万辆,复合年均增长率17.46%,市场渗透率达20%,届时,中国汽车电子元器件的需求量也会进一步释放。

但国内的零部件厂商在智能网联汽车零部件、新能源汽车零部件和节能汽车核心零部件技术方面仍存在较大不足,这使得中国不少企业不得不通过合作手段来寻求研发上的突破。

比如,伟世通与腾讯合作开发自动驾驶技术以及数字化AI座舱解决方案,华为和江淮汽车在智能汽车解决方案等领域展开研发合作。

汽车芯片也是汽车零部件行业具有技术含量和资本吸引力的一环,目前,比亚迪半导体的芯片也在向外供应。面对趋势,家电企业集团也在通过这种方式加入自己的造车行业,比如,威灵汽车零部件的量产配件也已经亮相。

新能源汽车也在寻求技术突破来降低成本,零部件供应商也要在降价压力下争取利润。

不过,值得一提的是,在汽车零部件供应链下游的整车企业,目前仍处在市场寒冬之中,这是因为国内外汽车市场面临诸多不确定性,导致整车企业的产销量波动可能加剧,零部件的配套量也将随之产生波动,而且,整车企业竞争带来的降价、回款压力将进一步向配套零部件企业传递,零部件企业将面临资金安全、产品成本控制、产能效率优化、供应链稳定性等多重压力。

据中保研近期公布的100款车型的汽车零整比系列指数显示,所有的车型拆开卖的价格一定比整车的价格还要高,这100款车型的零整比指数为350.93%。

不过,即便如此,目前行业发展质量参差不齐、信息不对称、价格不透明、服务标准不统一、诚信缺失等问题仍有待解决。

(本文仅供参考,不构成投资建议,据此操作风险自担)