快报道

广发睿铭拟任基金经理王明旭:股债均衡 提升组合风险收益比

指数基金教父、领航投资创始人约翰·博格说过,绝大多数人都很重视回报,但是只有少数人会管理风险。

如何管理风险呢?不把鸡蛋放在同一个篮子。去年下半年以来,股票资产波动加大,越来越多投资者接受了这一理念,希望通过搭配不同风险收益属性的资产来分散风险,获得更稳健的收益。“长远看,大约90%的投资收益都是来自于成功的资产配置。”全球资产配置之父加里·布林森曾如是说。

有的投资者进一步将资产配置简化,通过配置不同类型的公募基金来实现,例如,将股票型、偏股型基金作为进攻性资产,以债券基金增加组合的防守性。其好处就是不用再遴选底层的股票、债券等资产,只需要选择长期业绩优秀的基金即可。

但无论哪种方式,都无法解决的问题是:如何动态调整不同资产的比例,使组合的进攻性和防守性能适应市场的变化?当市场上涨时,如何获得更好的收益;当市场前景不明朗时,如何更好地防范风险?这个问题涉及到对各类资产内在价值和配置时机的判断,也与宏观经济面、政策面等多种因素息息相关,对投资者的考验比较大。

在此背景下,均衡配置、动态调整资产比例的平衡型基金,进入投资者的视野。广发基金价值投资部基金经理王明旭,是一位具有深厚宏观策略研究功底、偏好自上而下资产配置、风格均衡的基金经理。拟由他管理的股债平衡型基金——广发睿铭两年持有期混合型基金(A类:011194,C类:011195)于4月7日至4月16日期间在光大银行、广发基金直销等渠道发行。

股债均衡 降低组合波动风险

问:春节后,A股市场波动明显加大,很多人开始关注股债平衡策略,你怎么看?

王明旭:1990年的诺贝尔经济学奖得主马科维茨说过一句话:“资产配置的多元化是投资市场唯一的免费午餐”。其实,资产配置是分散投资风险、提高组合风险收益比的一种平衡策略。用通俗的话来讲,“就是把鸡蛋放在不同的篮子里”。

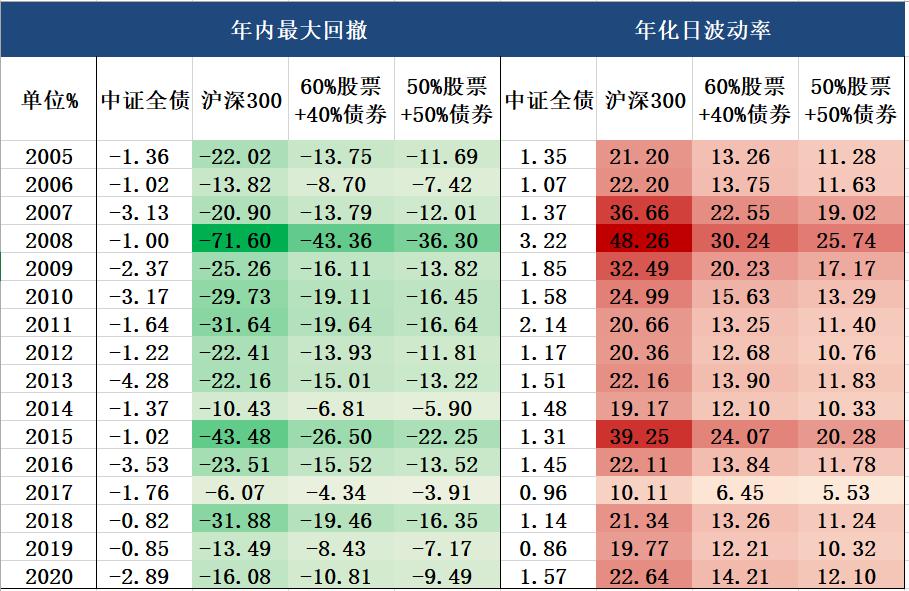

从历史数据来看,过去十五年,宏观经济三四年有一轮周期,股票、债券这两类资产的价格会跟随周期呈不同的变化,某些阶段存在跷跷板效应。因此,如果我们想获得更好的风险收益比,可以在组合中搭配不同比例的股债资产,在一定程度上能降低单一资产的波动风险。

数据来源:wind 区间:2005.1.1-2020.12.31 相关数据仅为测算,不作为投资建议。

问:你管理的广发稳健优选、广发均衡优选,也是采用股债平衡策略吗?

王明旭:对。这两只都是股债平衡混合型基金,股票投资范围是30%-65%,其余资产配置利率债、存单等风险相对较低的固定收益类资产,此外,还会有一些风险收益比适中、可攻可守的可转债品种。

根据广发稳健优选六个月持有期的年报,这只产品股债配置比例约为6:2。除股票外,组合中还有银行存单、金融债、可转债等,通过分散配置不同资产,有助于增强组合的稳定性和平衡性。

问:你是按照什么样的思路来管理股债平衡型基金?

王明旭:我是看宏观策略出身,常年跟踪和研究宏观经济周期、行业景气变化,习惯站在宏观的视角判断不同资产的周期及投资价值,自上而下来构建我的组合。

举个例子,去年8月广发稳健优选六个月成立时,利率上行已有一段时间。在那个时间节点,我判断利率上行趋势短期不会改变,对未来半年的债市持谨慎态度。因此,我在组合配置的是短久期金融债、3个月和6个月存单,可转债的头寸也偏防御,挑选的是正股基本面比较好、转股溢价率比较低的品种。

问:在管理股债平衡型基金时,你与别人有什么不同?

王明旭:相比其他人,我在股票仓位管理、类属资产配置上会有一些差异。

首先,在资产配置上,有些基金经理会结合市场环境调整股票仓位,股票仓位低的时候到30%,高的时候有60%以上。我的策略是将股票持仓维持在相对恒定水平(55%-60%左右),主要通过可转债、利率债品种的增减来调整组合的攻防属性。

其次,在债券资产的配置上,大多数基金经理可能更倾向于选择国债、金融债、企业债及同业存单,组合中可转债比例较低。

我比较喜欢可转债,可转债是一种兼具股性和债性的品种,在牛市中可以转换为股票获取更高的收益,市场下跌时有票面金额的保护,可作为债券持有到期。

另外,我基本不配信用债。虽然信用债的票息比金融债略高,但一旦出现信用风险,损失不可估量。

问:你的好几只基金中配了转债,转债投资机会如何把握?

王明旭:首先是正股的质地,其次会考虑转股溢价率水平和票面价格。如果这只转债债性偏强一点,溢价率在2-3个点以内并距离面值价格不远,就比较符合我的买入标准,对于股性偏强或者在面值附近的转债,溢价率容忍度就会相对高一点。

耐心积累长期收益

问:相比偏股混合型基金,平衡混合型的特点没那么鲜明。你怎么理解它的风险收益特征?

王明旭:我们公司比较早就开始布局这一类产品。2003年和2004年成立的广发聚富和广发稳健增长,都是股债混合型基金。我们持续布局这一类产品,是希望提供波动相对适中、长期回报还不错的产品,能让持有人有更好的持有体验。

过去这么多年,主动权益基金实现了年化15%-20%的长期回报,但很多持有人的收益率并没有那么高。原因就在于A股市场的波动比较大(年化波动率20%),大多数客户承受不了这么高的波动,持有一段时间可能就赎回了。

在股债平衡型基金的组合中,既有股票也有债券,股票仓位多数为50%-60%,比偏股混合型基金要低一些,波动自然小一点。尤其是在市场下行或者震荡期,整体回撤相对好一点。当然,在牛市阶段,由于股票仓位的限制,向上的弹性也会小一点。

问:股债平衡型基金的表现会不会显得“中庸”,不太容易引起投资者的关注?

王明旭:平衡混合型基金的产品特征,决定了这类产品在短期内很难取得非常出众的成绩,引起别人的关注。这也要求基金经理更加耐心地打磨投资技能,在时间的河流中逐步积累超额收益,最终以优秀的业绩和良好的持有体验,赢得基金持有人的信赖。

问:4月7日至4月16日,拟由你管理的广发睿铭两年持有期混合基金(A类:011194,C类:011195)发行,这只产品与广发稳健优选、广发均衡优选有什么不同?

王明旭:广发睿铭两年持有期混合基金的股票仓位是30%-75%,可投资港股通标的。与目前在管的稳健优选、均衡优选相比,广发睿铭两年持有期有两个特点:

第一,产品有2年封闭期。通过设置封闭期,使投资者能坚持较长时间的投资,最终有望获取一定的超额收益。

第二,股票投资比例为30%-75%,股票仓位中枢相对适中,可以更好地协调收益与回撤之间的平衡。