快报道

博蓝特存明显关联交易 短期偿债能力弱于同行

博蓝特于2020年12月25日提交了科创板上市申请。

作者:小溪

来源:GPLP犀牛财经(ID:gplpcn)

2021年1月25日,上交所官网显示,浙江博蓝特半导体科技股份有限公司(下称“博蓝特”)发行审核状态更新为“已问询”。

据悉,博蓝特于2020年12月25日提交了科创板上市申请,拟发行股票不超过4992.45万股,募集资金约5.05亿元,将用于芯片专用图形化蓝宝石衬底项目、第三代半导体研发中心建设项目等。

招股书显示,博蓝特成立于2012年,主要从事新型半导体材料、器件及相关设备的研发和应用,注册资本为1.50亿元,实控人为徐良,合计控制48.23%的表决权。

博蓝特业绩波动较大。招股书显示,2017年至2020年上半年,其营业收入分别为2.91亿元、4.00亿元、3.47亿元、1.70亿元,净利润分别为2220.25万元、2459.76万元、4683.76万元、1555.50万元。

博蓝特客户集中度较高。招股书显示,2017年至2020年上半年,其对前五大客户的销售收入占营业收入的比例分别为 90.51%、 82.02%、80.05%、86.54%。

其中,对乾照光电的销售收入分别为0.84亿元、1.16亿元、1.21亿元、0.49亿元,占主营业务收入的比例分别为29.08%、29.08%、34.82%、29.07%。除2017年外,乾照光电均为博蓝特的第一大客户。

值得注意的是,博蓝特与乾照光电的交易被认定为关联交易。

招股书显示,乾芯投资目前持有博蓝特4.43%的股份,并且报告期内曾持有5%以上的股份,而乾照光电持有乾芯投资66.01%的出资额,为乾芯投资的有限合伙人。

博蓝特表示,其向乾照光电销售的定价政策与其他第三方客户一致,均按照市场价格协商确定,交易价格公允。

此外,博蓝特的短期偿债能力较弱且远低行业平均水平。

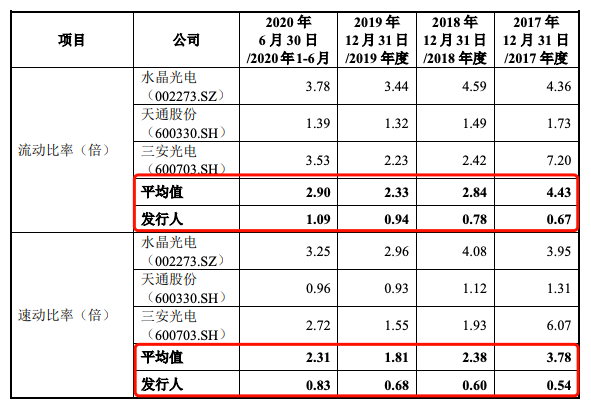

招股书显示,2020年上半年,博蓝特的流动比率为1.09,而行业均值为2.9;速动比率为0.83,行业均值为2.31。

(来源:博蓝特招股书)

(本文仅供参考,不构成投资建议,据此操作风险自担)

You must be logged in to post a comment Login