快报道

成长股配置性价比显著提升,500成长ETF(159620)来了

A股反弹非但没有结束,反而是长期投资的一个开始。

作者:随卞

A股反弹还能持续吗?

这是很多人的疑问。

如果单纯从成长股角度来说,这股反弹非但没有结束,反而是长期投资的一个开始。

为啥GPLP君这么肯定呢?

我们且听专业机构的讲解。

成长股配置性价比显著提升 A股的长期投资机会来了

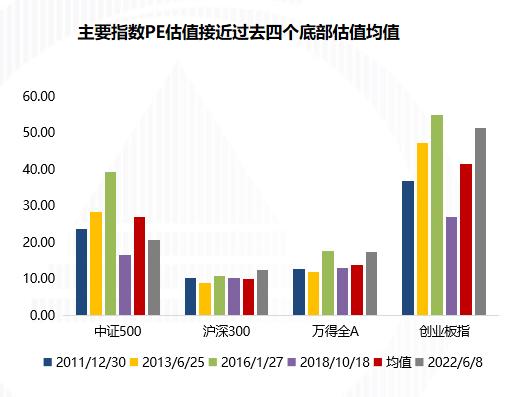

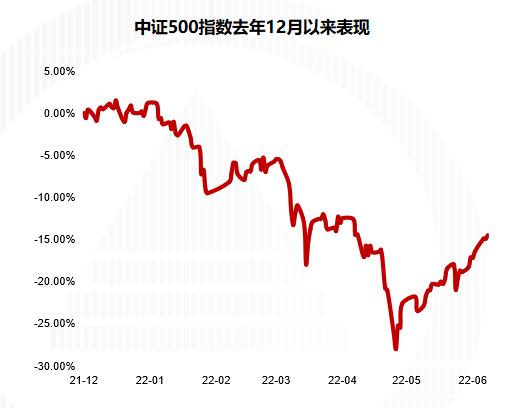

众所周知,自从2021年12月以来,由于受美联储超预期紧缩(1月27日)、俄乌战争(2月24日)和疫情(3月28日)三大事件影响,资本是避险因素影响下开始大幅收缩,这让A股市场出现了极速大幅杀跌,进而带动了无论是A股上证指数还是中证500指数的大幅下滑,如果从过去15年的时间来看,无论是中证500、还是沪深300等多个指数显示,目前,主要PE估值均接近过去四个指数的底部估值均值,比如500成长创新估值(PE-TTM)最新估值为18.15倍,低于15%的历史分位点,并长期低于母指数中证500。

以中证500指数为例。

自从2021年12月至2022年6月8日,中证500指数累计跌幅达14.27%,然而,与其跌幅完全不一致的则是其盈利的持续增长,也就是说,虽然指数跌了,股票跌了,然而,无论是生物医药还是电力设备等成长板块盈利依旧还在增长。

以生物医药板块为例。

众所周知,生物医药是国家战略性新兴产业,是A股市场核心领域之一,也是整体营利能力最为突出的行业主题之一。

公开资料显示,生物医药板块自2020年8月初创下历史高点后,在过去两年一路震荡下行,最高跌幅达53%,目前的市盈率不到30倍,处于2015年8月创建该板块指数以来的历史最低位,估值处于明显低位。

然而,从企业营收来看,据同花顺数据统计,截至5月1日,A股生物医药板块共有375家企业已发布2021年一季报。其中,44家企业净利润同比增幅超100%,从净利润来看,最挣钱的前三家企业分别为安旭生物、迈瑞医疗、东方生物,净利润分别为26.82亿元、21.05亿元、20.67亿元。

据东方财富Choice数据统计显示,从行业分布来看,2022一季报有1159只赚超亿元个股。其中分布最多的是医药生物,有115股,对此,据广发证券发布的公募2022年Q1配置分析报告称,生物医药板块重获增持,医美、CXO板块受大幅增持。配置比例分别增至0.5%(环比增加0.6pct)和5.7%(环比增加0.6pct),超配比例分别为123%与386%,医疗器械与创新药则与上一季度基本持平。

因此,伴随着企业的营收及净利润的增长,显然,这些企业迎来了千载难逢的投资机会。

电力板块也是同样如此。

从行业来说,电力设备行业是我国产业政策的重点行业,国家正在加大力量去构建清洁低碳、安全高效的现代能源体系,这也促使电力设备行业迎来了难得的高速发展机遇,目前电力设备整个市场规模高达5000亿元,而行业利润则高达340亿元。

据安信证券2022年一季报统计显示,2022Q1 申万电力设备板块营收同比增长51.1%,归母净利润同比增长52.4%,均较2021 全年的34.4%/42.4%进一步提升,与此同时,2022Q1申万电力设备板块整体毛利率/净利率分别为20.1%/9.0%, 同比分别-0.2%/+0.7%,盈利能力基本保持稳定。

安信证券表示,在A 股上市公司整体营收及利润增速下滑的背景下,2022年一季度电力设备板块业绩延续高速增长态势,充分印证当前行业景气度仍处于较高水平。

对此,据华夏基金等主流机构专业分析显示,伴随着A股市场信心的逐步恢复,以及核心风险事件阶段性缓解,一些盈利保持持续增长的优质标的已经进入了中长期的投资区间,尤其是成长股更是迎来千载难逢的投资机遇,性价比明显,其长期投资机会显著,A股整个市场也将盈利估值调整或者修复。

数据来源:华夏基金专业分析

“青出于蓝而胜于蓝” A股500成长ETF来了

指数投资可以克服个人化的投资情绪,而且不用频繁操作和检查,不用选择投资标的,也不用过度依赖投资经理等,因此,指数投资不仅可以剔除投资者自身情绪的影响和人性的固有弱点,而且还公开透明,受到很多投资者的认可。

比如,成立于2020年3月的华夏中证500指数增强A类(007994)和C类(007995)基金,跟踪中证500指数的误差皆仅有0.30%,截至2022年6月20日,A类、C类成立以来的收益分别达到62.19%、60.76%;近1月的收益分别为7.94%、7.90%。

为满足投资者对中证500指数投资的进一步需求,近日华夏基金秣兵厉马再出新品,华夏中证智选500成长创新策略ETF(159620)基金(简称500成长ETF)正在发行中。数据显示,截至2022年6月15日,中证智选500成长创新策略指数自基日(2004年12月31日)以来,累计收益率为2339.80%,期间年化回报率达20.73%。

实际上,在当前市场处于明显底部区域的时刻,追求长期业绩优秀的成熟投资者已经开始悄悄布局。数据显示,即使在4、5月市场整体比较低迷的时刻,华夏基金发行的华夏中证智选500价值稳健策略ETF(159617)首募规模依然高达10.81亿元。

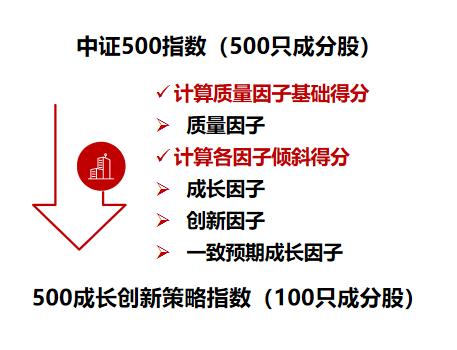

从选股标准看,500成长ETF(159620)的指数成分股拥有更多优势。公开资料显示,从行业分布来看,中证智选500成长创新策略指数成分股以中证500指数为样本空间,采用质量、成长、创新、一致预期成长等多个因子进行选样和加权处理,进而筛选出100只成分股组成标的指数,成分股的数量更少,甚至可以说是优中选优。

与此同时,从行业角度来说,中证智选500成长创新策略指数成分股涵盖27个申万一级行业,高速增长的医药生物(13.45%)、电力设备(11.65%)、基础化工(10.17%)位列三大权重行业,因此,总体来看,其行业分布较为均衡,同时,数据显示,500成长创新指数权重集中于200-500亿市值区间标的,有71只成分股位于200-500亿市值区间,权重占比71.92%。

更值得一提的是,500成长创新指数还使用创新因子进行选样和加权,通过分析研究,进而筛选出了研发支出占比和研发支出增长等指标排名靠前的公司,这些公司研发投入更高,创新能力更强。截至2022年一季度,其前十大权重股研发费用同比增长率普遍高增。

因此,无论是业绩还是研发能力包括成长性甚至估值方面,500成长ETF(159620)都更加创新,其性价比表现更好。

而作为其管理机构,华夏基金也是实力不俗。

公开资料显示,华夏基金成立于1998年,其投研团队由200多名专业人士构成,是中国境内唯一一家连续六年获评“被动投资金牛基金公司”奖的基金公司,其旗下被动权益产品管理规模超3080亿元,是唯一 一家权益ETF规模连续17年稳居行业第一的基金公司。

(本文仅供参考,不构成投资建议,据此操作风险自担)